Voor ons rapport “De Nieuwe Internet Hype” stuurden we gisteren een signaal uit om (opnieuw) in te spelen op een koersdaling van Facebook.

Beleggers worden niet vrolijk van afnemende groei en hebben er een enorme hekel aan als autoriteiten een bedrijf op de korrel nemen.

Want het staat vast dat Facebook meer kosten zal moeten maken om aan alle eisen van de autoriteiten te voldoen én dat Facebook door diezelfde autoriteiten zal worden beperkt in haar mogelijkheden om omzet te genereren.

Waarom steeg de koers van Facebook naar $218?

Maar waar ik het vandaag het met u over wil hebben is wat we op de koersgrafiek hieronder zien.

Ondanks dat het Cambridge Analytica schandaal volop was losgebarsten en ondanks dat Facebook onder vuur lag voor haar rol bij de Amerikaanse presidentsverkiezing, steeg de koers naar $218 in juli.

Een totáál onlogische koersstijging.

Je hoefde écht geen helderziende te zijn om te begrijpen dat politici wereldwijd hun pijlen op Facebook zouden gaan richten. Dat Facebook van alle kanten blijvend onder vuur zou komen te liggen.

Toch deden beleggers alsof er niets aan de hand is. Totdat eind juli de schok kwam bij de presentatie van Facebook’s kwartaalcijfers.

Waarom deden beleggers van april tot eind juli alsof Facebook’s toekomst er rooskleurig uitzag?

Laat ik het nu even breder trekken.

Gisteren vertelde ik u in dit artikel over hoe belangrijk het is om bij het selecteren van een aandeel ook naar de balans van het bedrijf te kijken.

Eenieder die dat doet, weet dat Tesla in rechte lijn op een faillissement afstevent. Toch legden beleggers slechts een paar weken geleden nog $390 neer voor een aandeel Tesla.

Inmiddels is de koers gedaald naar $280.

Maar waarom betalen beleggers nog steeds $280 voor een aandeel Tesla terwijl je toch écht geen profeet hoeft te zijn om te weten waar het met Tesla naar toe gaat?

Waarom $345 voor aandeel Netflix?

En waarom betalen beleggers $345 voor een aandeel Netflix, terwijl iedereen weet dat dit bedrijf ongelofelijke hoeveelheden geld “verbrandt”?

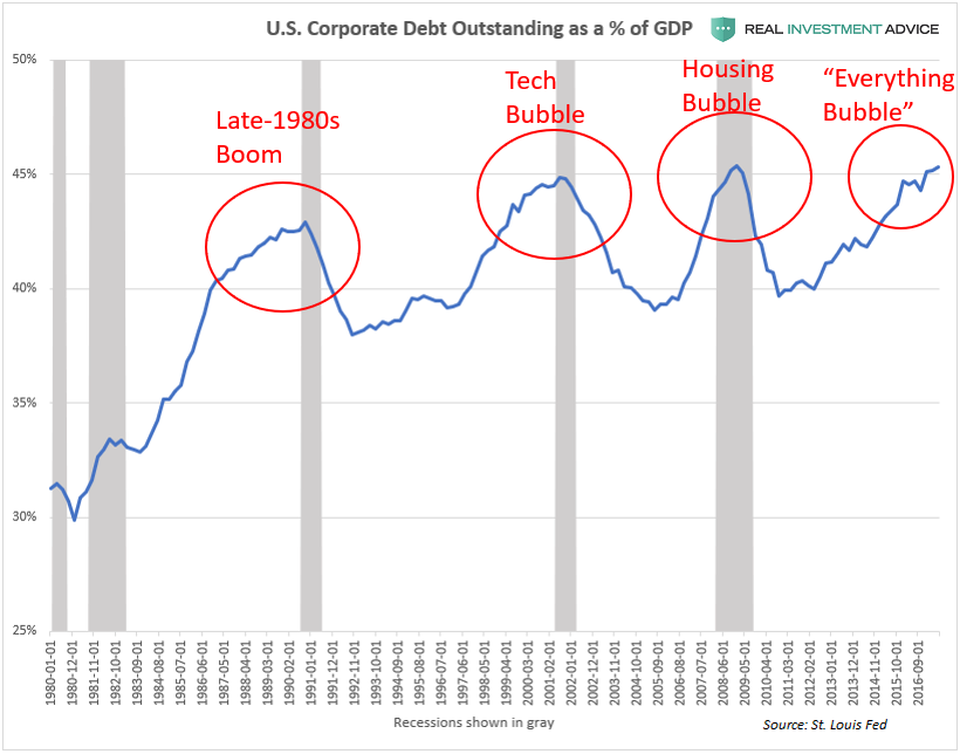

Waarom negeren beleggers massaal goud en zilver, terwijl iedereen weet dat de enorme wereldwijde schuldenberg alleen kan worden weggesmolten door stijgende inflatie, dus door massaal geld printen?

Zo kan ik nog een uurtje doorgaan.

Tot het einde toe in sprookjes geloven

Wat we met Facebook, Tesla en Netflix zien is dat beleggers in staat zijn om in sprookjes te blijven geloven totdat de realiteit keihard toeslaat.

Bij Facebook is de realiteit nu definitief aan het doordringen. Bij Tesla en Netflix ook, zij het nog in beperkte mate. Bij een reeks andere peperdure (tech-)aandelen nog helemaal niet.

Zodra de realiteit doordringt

Wat we bij goud en zilver zien, is dat spaarders en beleggers zichzelf wijsmaken dat we in een periode van structureel gezonde economische groei leven.

Terwijl eenieder die naar de enorme schuldenberg, de 0% rente en de enorme hoeveelheden geprint geld kijkt, direct begrijpt dat er niets gezonds aan is.

Zodra de realiteit doordringt, zullen beleggers richting goud en zilver vluchten. Massaal.

Als TopAandelen-abonnee gaat u daarvan profiteren. Maximaal.

Klik hier om u aan te melden!

Deel dit artikel per mail of via uw sociale media: