Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Als je weet dat ze nu nog spotgoedkoop zijn…

Als je naar de koersgrafieken van goud en zilver kijkt, dan lijkt voor goud een correctie naar $2200 en voor zilver een correctie naar $26 een logisch scenario.

Alleen weet je vooraf nooit of dat logische scenario ook uitkomt.

De opmerking in de tweet hieronder is dezelfde als die ik maakte in mijn artikel van vrijdag.

Ik ga niet de slimmerd proberen uit te hangen, maar richt mij op de lange termijn.

Want als je inspeelt op een correctie, moet je raden wanneer hij begint én wanneer hij eindigt.

Waardoor je een groot risico loopt, dat je inspeelt op een mogelijke correctie, om vervolgens te zien dat koersen sneller dan verwacht verder stijgen.

Vooral als je weet dat goudaandelen nu spotgoedkoop zijn in relatie tot de goudprijs, en nog maar aan het begin van een enorme stijging staan.

Lees hier nog even mijn artikel van vrijdag!

2. Een dijk van een probleem

Terwijl China goud koopt omdat het land geen vertrouwen meer heeft in de VS, kopen Chinese burgers goud omdat ze geen vertrouwen hebben in de Chinese economie en de Chinese yuan.

Daarnaast is het interessant om te melden dat ook Japan zichzelf met een onoplosbaar probleem heeft opgezadeld.

Door 2,8% inflatie met nog steeds 0% rente, is de yen gedaald naar het laagste niveau in 30 jaar.

Gevolg is dat grondstofprijzen dubbel zo hard stijgen tegenover de yen, wat de Japanse inflatie nóg verder aanwakkert.

De oplossing is de rente verhogen, maar dat zorgt voor grote problemen omdat de staatsschuld maar liefst 265% van het BBP bedraagt.

Waardoor snel stijgende rentelasten de staatsschuld in een oneindige opwaartse spiraal terecht doen komen.

Geld printen en de rente laag houden is de enige optie, waardoor hyperinflatie op de loer ligt.

En ook Japanse spaarders en beleggers massaal richting goud en zilver zullen vluchten.

3. Ingedrukte springveer

Op Bloomberg zag ik zaterdag een uitgebreid artikel over de markt voor koper.

De tweet hieronder laat aan duidelijkheid niets te wensen over.

De markt voor koper is nooit eerder zo krap geweest als nu, en wordt vergeleken met een ingedrukte springveer die nu los komt.

Donderdag liet ik u al zien dat de grote Wall Street banken nu razend positief zijn over koper.

Waardoor ze hun miljoenen klanten de komende tijd gaan adviseren om in koperaandelen te beleggen.

Naast diverse extra goud-, zilver- en uraniumtips stuurden we onze TopAandelen-abonnees de afgelopen tijd vier extra kopertips toe.

Als nieuwe abonnee ontvangt u al deze extra tips helemaal gratis bij het ingaan van uw abonnement.

Koper is aan een mega bull markt begonnen!

Klik hier om ook TopAandelen-abonnee te worden

4. Kernenergie als verkiezingsthema

Terwijl kernenergie ook in de VS slechts een paar jaar geleden nog nauwelijks een rol speelde…

…zien we dat Biden het nu zelfs gebruikt als verkiezingsthema.

Hij laat kiezers weten dat hij kernenergie weer op de kaart heeft gezet, en de VS op het juiste pad heeft gezet richting kernenergie.

Niet alleen als het gaat om kernenergie in eigen land, maar ook om de VS als wereldspeler.

Ik denk dat Biden op economisch vlak zijn eigen glazen heeft ingegooid, en dat hij daarom in november vrijwel kansloos is.

Maar op het vlak van kernenergie moet ik eerlijk toegeven dat zijn regering daadwerkelijk een zeer positieve, actieve rol heeft gespeeld om forse investeringen mogelijk te maken.

De VS gaat ongeveer 200GW aan nieuwe kerncentrales bouwen én is zeer actief met de ontwikkeling van nieuwe nucleaire technologie.

Zie onder meer dit artikel van enkele weken geleden!

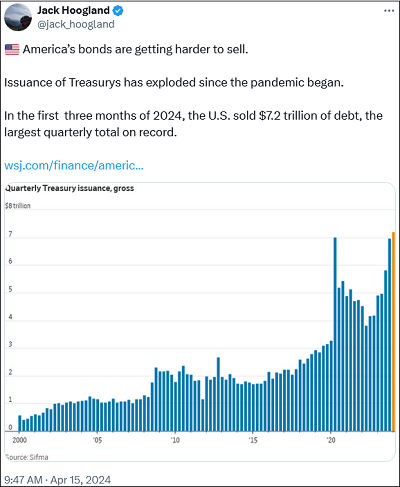

5. Als beleggers geen staatsobligaties meer willen…

Een overheid leent geld door obligaties uit te geven die worden gekocht door (institutionele) beleggers.

In de VS geeft de overheid nu een recordbedrag van ruim $7000 miljard per kwartaal uit om de staatsschuld te (her)financieren.

Nu het terugbrengen van inflatie tegenvalt en de staatsschuld steeds sneller stijgt, hebben beleggers minder belangstelling.

Dit terwijl ook China en andere buitenlandse centrale banken hun Amerikaanse staatsobligaties aan het verkopen zijn.

Gevolg is dat de rente op staatsobligaties stijgt, en daarmee ook de toch al enorme rentelasten van de Amerikaanse overheid, burgers en bedrijven.

De enige oplossing is ook hier dat de Fed de rente verlaagt en geld print om daarmee obligaties op te kopen.

Gevolg daarvan is echter dat inflatie weer begint te stijgen, waardoor de rente weer omhoog moet etc.

Zoals ik u dinsdag al vertelde, kijkt ook de VS tegen een onoplosbaar probleem aan.

Waardoor ook Amerikaanse beleggers straks massaal richting goud en zilver zullen vluchten.

Lees hier nog even mijn artikel van dinsdag!

Als laatste nog even dit…

Als China geen Amerikaanse staatsobligaties meer wil….

Superieur goudaandeel!

Vorige week vertelde ik u al over het fantastische goudaandeel dat we voor ons splinternieuwe "Super Rendement Rapport" ontdekten.

Bedrijf met maar liefst 13 goudmijnen én 3 kopermijnen.

Wij lieten dit aandeel de afgelopen jaren links liggen omdat productie ieder jaar daalde.

Nu blijkt echter dat dit bedrijf zéér slim heeft geïnvesteerd in toekomstige groei.

Want productie zal vanaf dit jaar gestaag stijgen van 5 miljoen ounces goud naar 7 miljoen ounces in 2030.

Leidend tot een verwachte 50% winstgroei dit jaar én de komende jaren.

Een aandeel van zo’n groot bedrijf met zulke groeivooruitzichten kom je niet vaak tegen!

Daarnaast heeft dit bedrijf een óngekend sterke balans, met ruim $4 miljard aan cash op haar bankrekening.

Waardoor winst de komende jaren nóg harder kan stijgen door overnames die cash kunnen worden betaald.

Daarbij levert dit aandeel 2,4% dividend op, dat volgens het huidige dividendbeleid snel kan stijgen naar 6,2%.

Wij berekenden een koerspotentieel van minstens 600%.

De best denkbare combinatie van laag risico, mooi dividend én superhoog koerspotentieel!

Dit goudaandeel moet je absoluut in portefeuille hebben!

Klik hier om het nieuwe "Super Rendement Rapport" snel te bestellen