Dinsdag vertelde ik u al over het unieke aandeel van één van de belangrijkste niet-Chinese producenten van zeldzame aardmetalen.

Bedrijf profiteert enorm van het steeds groter wordende tekort aan zeldzame aardmetalen (onmisbaar voor energietransitie).

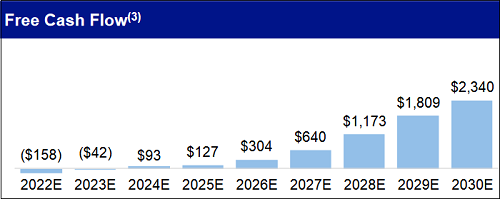

Een winstgevend, snel groeiend bedrijf, wiens aandeel je voor slechts 11 keer de jaarwinst kunt aankopen.

Wordt nu zó overstelpt met orders, dat de directie binnenkort met nieuwe plannen komt voor nóg snellere uitbreiding dan de nu geplande 50%.

Wij berekenden bijna 500% koerspotentieel.

Mede door de (niet meegerekende) nieuwe uitbreidingsplannen zal het daadwerkelijke koerspotentieel véél hoger zijn.

Als China haar export gaat beperken…

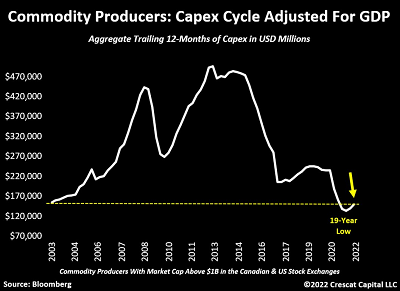

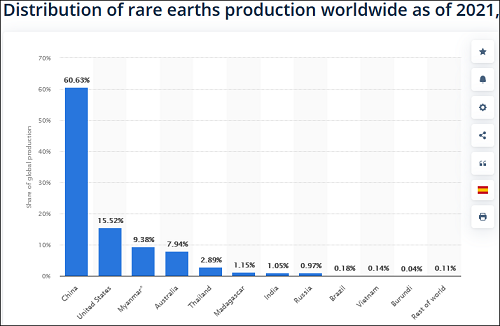

Pikant is echter dat China ’s werelds grootste producent van zeldzame aardmetalen is.

En de kans is groot dat China haar export naar westerse landen de komende jaren fors gaat verlagen.

Als dat gebeurt, dan ontploft de prijs van zeldzame aardmetalen in rest van de wereld.

En ontploft ook de winst van dit bedrijf, en daarmee de koers van dit spotgoedkope aandeel.

Dit gaat vuurwerk geven!

Bestel hier het nieuwe “Super Rendement Rapport”