Beleggers hebben de afgelopen jaren massaal aandelen gekocht zonder ook maar één seconde aandacht te besteden aan hoe een beursgenoteerd bedrijf er financieel voor stond.

Hoeveel geld heeft een bedrijf in kas? Hoeveel tastbare bezittingen? Hoeveel kortlopende en langlopende schuld staat daar tegenover?

Eerst was ik daar verbaasd over. Later leerde ik dat dit alles te maken heeft met de rentestand en met hoeveel (geprint) geld richting de financiële markten stroomt.

Als de rente laag is en er genoeg geld beschikbaar is, kan ieder beursgenoteerd bedrijf zeer gemakkelijk geld lenen of geld ophalen middels een aandelenemissie.

Het was jarenlang vloed. Nu wordt het eb.

Nu is dat aan het veranderen. Er vloeit steeds minder geld richting de financiële markten. Steeds meer centrale banken wereldwijd verhogen de rente. En we gaan nu zélfs richting een situatie waarbij centrale banken geld uit de markt trekken.

Het was jarenlang vloed. Nu wordt het eb. Toevallig heeft Warren Buffett daar een mooi gezegde over.

Pas als het eb wordt, zie je wie de hele tijd al naakt aan het zwemmen was.

De naaktzwemmers zijn in dit geval de vele bedrijven die zich de afgelopen jaren zwaar in de schulden hebben gestoken.

Zolang het vloed was, merkte je niks van die schulden. Het tij is nu echter aan het keren. Nu komen die schulden boven de oppervlakte. Worden ze écht zichtbaar.

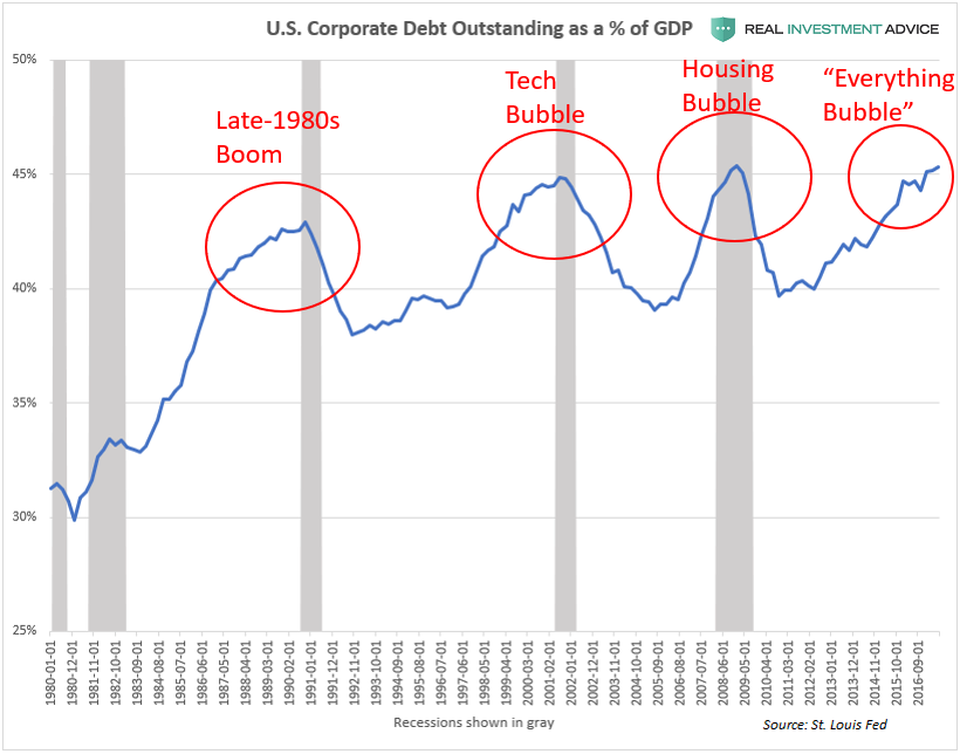

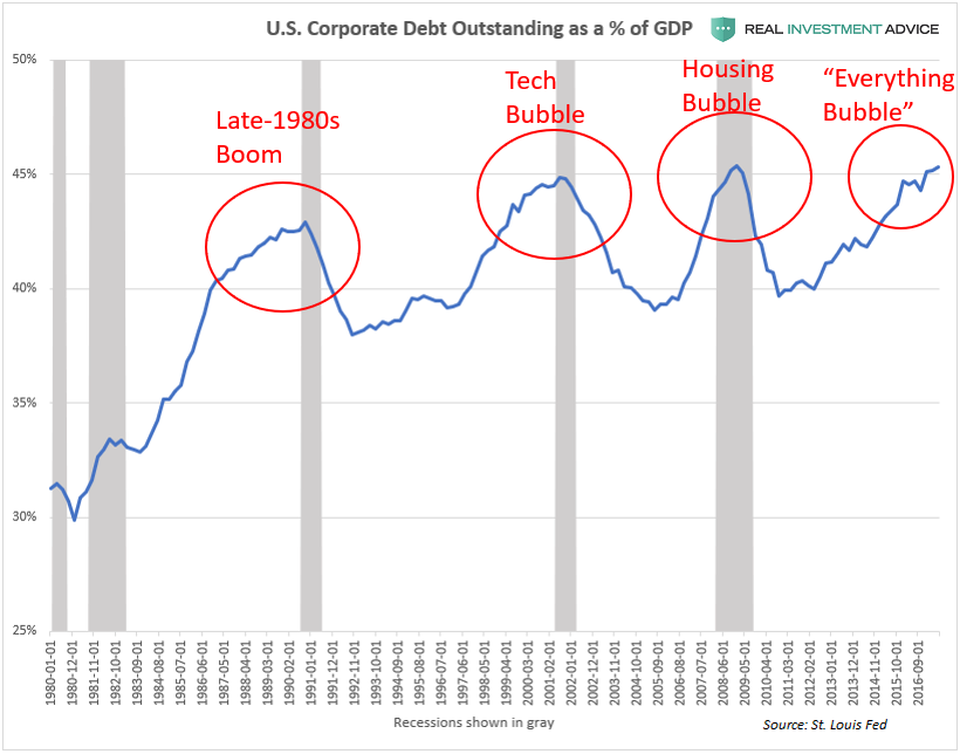

Hetzelfde (bubbel)niveau als 2000 en 2007

Op onderstaande langjarige grafiek van Jesse Colombo zien we dat bedrijfsschulden in relatie tot het BBP zijn gestegen tot hetzelfde (bubbel)niveau als in 2000 en 2007.

Het meest trieste van dit verhaal is nog dat veel bedrijven geld hebben geleend om dividend uit te keren en om eigen aandelen in te kopen. Dus om beleggers te paaien, zodat directieleden hun eigen aandelen aan hogere koersen konden verkopen.

Leningen hebben één vervelende eigenschap

Een vervelende eigenschap van leningen is dat ze op een dag aflopen en dus geherfinancierd moeten worden.

En bij minder liquiditeit, bij steeds kritischere, steeds selectievere obligatiebeleggers en vooral bij een hogere rente wordt dát een steeds groter probleem.

Bedrijven die zwaar in de schulden zitten, gaan de komende tijd zwaar in de problemen komen.

Beleggers die hun geld blind in populaire, gehypete aandelen hebben gestoken en nog nooit naar een balans hebben gekeken, gaan van een koude kermis thuiskomen.

Want zodra de angst toeslaat, gaan juist de koersen van dat soort aandelen keihard onderuit.

De winnaars van de komende jaren

De winnaars van de komende jaren zijn goedkope aandelen van bedrijven die verantwoord met hun geld zijn omgegaan.

Die er de afgelopen jaren voor hebben gezorgd dat ze er financieel goed voor staan. Die genoeg geld in kas hebben. Die fors meer bezittingen hebben dan schulden.

Het is voor ons beleggers dus zaak om te letten op hoe een bedrijf er financieel voor staat. Om naar de balans te kijken.

Met onze TopAandelen service doen we juist dat. We selecteren alleen goedkope aandelen van zeer goed presterende bedrijven die er financieel zeer goed voor staan. Die genoeg geld in kas hebben en fors meer bezittingen hebben dan schulden.

Bedrijven die genoeg financiële reserve hebben opgebouwd om ongeschonden of zelfs sterker uit een plotselinge recessie te komen.

Uiteraard geven we u bij ieder geselecteerd aandeel de cijfers erbij zodat u als abonnee zelf mee kunt oordelen.

Het grote voordeel als je financieel sterk staat

Om de hierboven vermelde reden vermeldde ik vorige week in dit artikel over het unieke goudaandeel met hoofdletters dat het bedrijf GEEN SCHULDEN heeft.

Want dat betekent dat het voor dit bedrijf geen enkel probleem is als de goudprijs nog een tijdje blijft kwakkelen.

Sterker nog, dat kan zelfs zeer voordelig uitpakken omdat het betere deals kan sluiten met goudproducenten die dringend geld nodig hebben.

Beleg alleen in financieel sterke bedrijven

Vermijd dus aandelen van bedrijven die zich de afgelopen jaren zwaar in de schulden hebben gestoken.

Beleg juist in goedkope aandelen van zeer goed presterende bedrijven, wiens directie goed op de centen heeft gelet.

Als TopAandelen-abonnee beleg je alléén in goedkope aandelen van zeer goed presterende, financieel ijzersterke bedrijven.

Klik hier om u aan te melden!

Deel dit artikel per mail of via uw sociale media: