Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Vastgoedcrisis

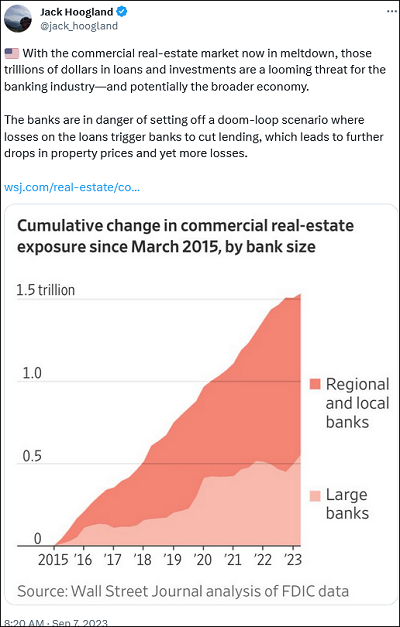

In de VS is een crisis in commercieel vastgoed aan de gang, die de komende tijd grote schade gaat veroorzaken.

Sinds 2015 is het saldo uitstaande vastgoedleningen zowat verdubbeld, van $1600 miljard naar bijna $3000 miljard.

Banken weten nu al dat een groot deel van die leningen niet gaat worden afbetaald, leidend tot vele miljarden dollars aan kredietverliezen.

De WSJ waarschuwt voor een doom loop waarbij die kredietverliezen ervoor zorgen dat banken fors minder leningen verstrekken.

Minder leningen betekent minder uitgaven en minder investeringen, dus recessie.

Het grappige hiervan is dat Wall Street dit soort problemen graag negeert totdat ze uitbarsten.

Wie dit serieus neemt, koopt goud.

2. Indiase groei

Vrijdag vertelde ik u al dat India nu ongeveer hetzelfde doet als wat China twintig jaar geleden deed.

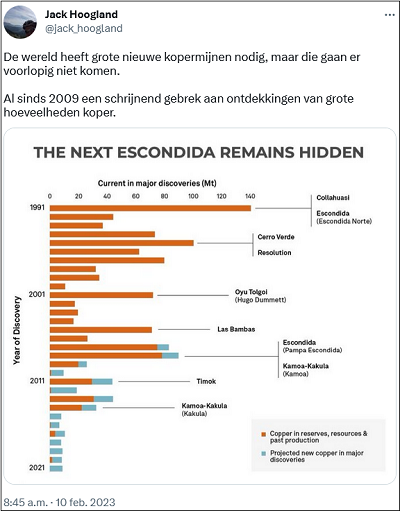

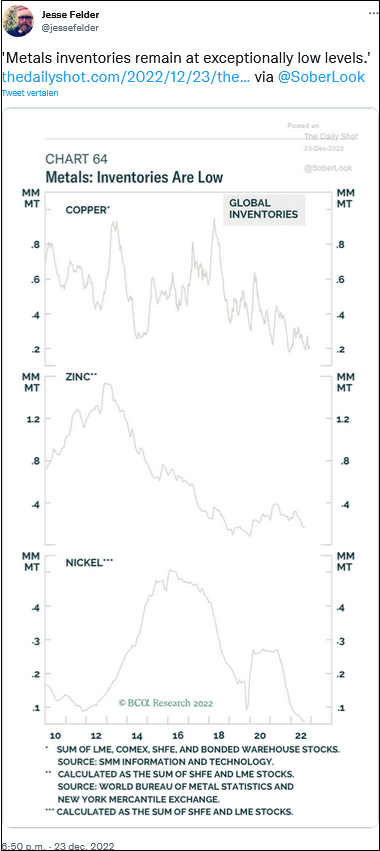

Massaal investeren in haar infrastructuur, waarvoor ze enorme hoeveelheden grondstoffen nodig hebben.

De opkomst van India wordt ook duidelijk door de forse groei van consumentenuitgaven.

De Indiase consumentenmarkt zal in 2027 al de derde ter wereld zijn.

Uiteraard zal hierdoor de Indiase vraag naar grondstoffen extra hard stijgen.

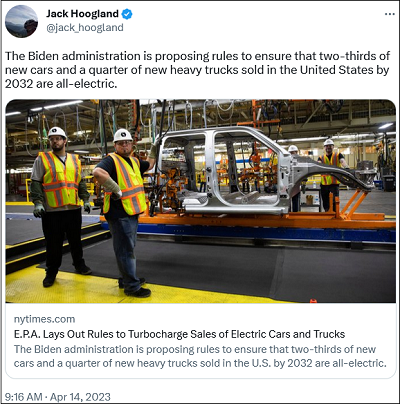

Denk alleen al aan welk effect de stijgende welvaart heeft op de verkoop van elektrische auto’s.

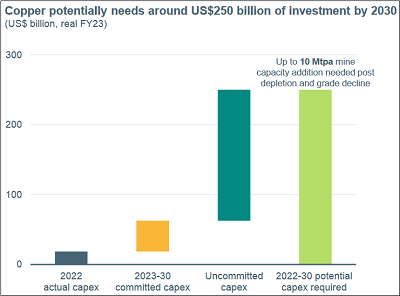

Vrijdag vertelde ik u al waarom de komende bull markt in onder meer koper veel groter zal zijn dan de vorige.

Klik hier om dat artikel nog even te lezen!

3. Nu is er terechte angst

De foto in onderstaande tweet is misschien wat extreem, maar de tekst is een perfecte samenvatting van de huidige situatie.

Een stijgende uraniumprijs zorgt voor nervositeit onder beheerders van kerncentrales, waardoor ze uranium gaan inslaan.

Professionele beleggers spelen daarop in, waardoor uranium extra hard in prijs stijgt.

Tijdens de vorige bull markt steeg uranium naar $140 per pond omdat er angst was voor een tekort, terwijl er feitelijk geen tekort aan fysiek uranium was.

Nu zien we terechte angst ontstaan, want er is daadwerkelijk een tekort aan uranium. .

Waardoor uranium véél harder in prijs zal stijgen dan tijdens de vorige bull markt., en koersen van uraniumaandelen ongekend hard stijgen.

De afgelopen weken stuurden we al diverse extra uraniumtips naar onze TopAandelen-abonnees.

Als nieuwe abonnee ontvangt u al deze extra tips helemaal gratis bij het ingaan van uw abonnement.

Profiteer maximaal van de grootste bull markt ooit!

Klik hier ook TopAandelen-abonnee te worden

4. Gemiste kans

In de VS zijn Republikeinen en Democraten het haast nergens over eens.

Maar ze zijn het wél eens over kernenergie.

In de VS zijn ze in gang geschoten om een belangrijke wereldwijde speler te worden op het gebied van onder meer kleine kernreactoren (SMR’s).

De tweet hieronder refereert aan een toespraak van klimaattsaar John Kerry, die kleine kernreactoren als the future bestempelt.

De VS (maar ook China, het VK en Canada) investeren fors in de ontwikkeling daarvan.

Door alleen over kernenergie te kibbelen, heeft Europa een unieke kans gemist om een economisch interessante industrie te ontwikkelen.

Terwijl de VS straks zelf ontwikkelde SMR’s gaat plaatsen én er via export aan gaat verdienen, gaan Europese landen ze moeten importeren.

Vorige maand vertelde ik u al waarom de markt voor kleine reactoren zelfs groter zal worden dan die voor gewone kerncentrales.

5. Turbulente tijden

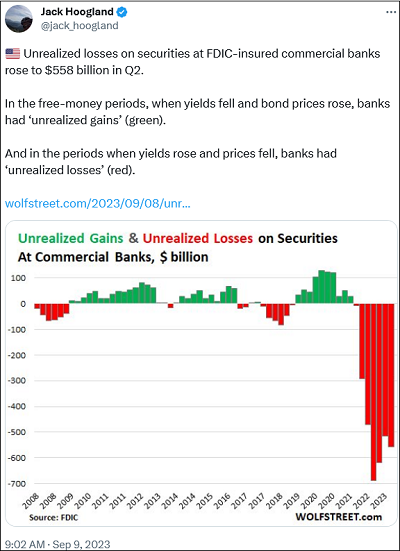

Naast het vastgoedprobleem hebben banken nóg een enorm probleem dat Wall Street graag zo lang mogelijk negeert.

Banken hebben toen de rente nog laag was volop staats- en hypotheekobligaties gekocht, waarmee ze fors op verlies staan.

Per 30 juni was het totale ongerealiseerde (dus niet in winstcijfers opgenomen) verlies maar liefst $556 miljard.

Tel de problemen met vastgoedleningen bij deze enorme verliezen, en je weet dat banken een dijk van een probleem hebben.

Een bankencrisis zal losbarsten, waarna de Federal Reserve wordt gedwongen om de geldkraan weer open te draaien.

Twee weken geleden vertelde ik u al dat goud juist in turbulente tijden enorm hard in prijs stijgt.

Komend jaar zal zeer turbulent zijn. Goud zal hard in prijs stijgen.

Als laatste nog even dit…

Commentaar overbodig.

Een beter scenario kan je niet wensen!

Vrijdag vertelde ik u al over het unieke, belachelijk goedkope goudaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Bedrijf met vier goud producerende mijnen, die het fors aan het uitbreiden is, met daarnaast een zéér veelbelovend exploratieproject.

We zien bij dit aandeel het állerbeste scenario dat je als belegger kunt wensen.

Terwijl dit bedrijf nu al superwinstgevend is, zal haar goudproductie de komende twee jaar met 27% stijgen.

Tegelijk zullen de all-in productiekosten per ounce met maar liefst 20% dalen.

Ofwel, de ideale combinatie van stijgende omzet en dalende kosten.

Die ideale combinatie van stijgende productie en fors dalende kosten kom je niet vaak tegen.

Leidt óók bij een gelijkblijvende goudprijs tot een zéér fors stijgende winst.

Er is echter alle reden om voor de komende jaren een enorme stijging van de goudprijs te verwachten.

Waardoor de winst helemáál door het dak zal gaan!

Aandeel heeft minstens 1170% koerspotentieel.

Bestel hier het splinternieuwe “Super Rendement Rapport”!