1. Bank Walk

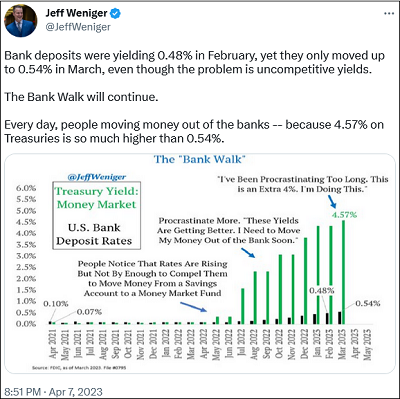

Ondanks de in maart begonnen bankencrisis, verhoogden Amerikaanse banken hun spaarrente van gemiddeld 0,48% naar slechts 0,54%.

Véél te weinig om te kunnen concurreren met minstens even veilige (zo niet veiligere) geldmarktfondsen die 4,75% rente opleveren.

Ook een teken dat veel banken niet winstgevend genoeg zijn om een hogere spaarrente te kunnen betalen.

Er is nu even geen paniek over banken, waardoor je niet kunt spreken van een bank run.

Door het enorme renteverschil is er echter wel sprake van een bank walk.

Ofwel een gestage stroom spaarders die geld van hun spaarrekening halen en het in geldmarktfondsen steken.

Waardoor banken langzaamaan steeds verder in de problemen komen.

2. Grootste daling sinds 1973

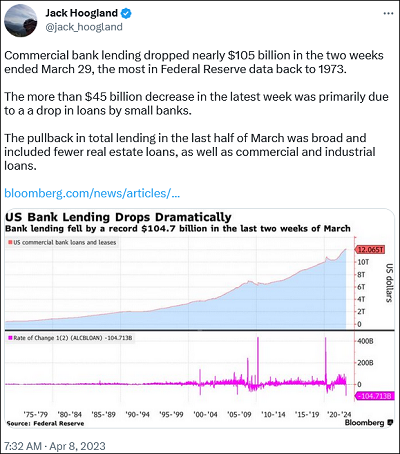

De combinatie van hoge rente en problemen bij banken zorgt ervoor dat banken fors minder leningen verstrekken.

Nadat ik u daarvan vrijdag al een indicatie liet zien, bleek dat kredietverlening in de laatste twee weken van maart met $105 miljard is gedaald.

De grootste daling sinds 1973.

Minder leningen betekent per definitie dalende uitgaven, verder dalende bedrijfswinsten, gevolgd door stijgende werkloosheid.

De huidige bankencrisis is het startsein van zéér forse stijgingen voor goud en zilver.

De afgelopen weken stuurden we onze TopAandelen-abonnees al diverse extra goud- en zilvertips toe.

Als nieuwe abonnee ontvangt u al deze extra tips helemaal gratis bij het ingaan van uw abonnement.

DE grote stijging is vorige maand begonnen. Profiteer daarvan!

Klik hier om snel TopAandelen-abonnee te worden

3. Vastgoedcrisis

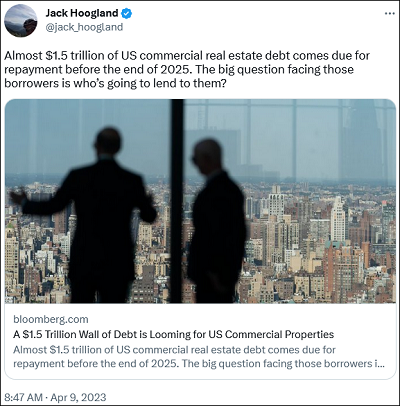

Bovenop de hierboven geschetste problemen ontvouwt zich een enorme crisis in commercieel vastgoed.

Tot 2025 loopt jaarlijks ongeveer $500 miljard aan hypotheekschulden voor commercieel vastgoed af.

Die schulden moeten worden geherfinancierd tegen een fors hogere rente, terwijl de waarde van veel vastgoed juist fors is gedaald.

Een groot deel van de hypotheekleningen voor commercieel vastgoed staat op de balansen van regionale banken.

Waardoor niet alleen de eigenaren van vastgoed, maar ook de regionale banken in een onmogelijke situatie zitten.

Vrijdag vertelde ik u al dat de Amerikaanse economie in rechte lijn op een zware recessie afstevent.

Het wordt (als de Fed niet ingrijpt) een zéér zware recessie.

Lees hier nog even mijn artikel van vrijdag!

4. Doom loop

Als de fors gestegen rente, de penibele situatie van veel banken, dalende huizenmarkt en de vastgoedcrisis bij elkaar neemt…

…dan weet je dat de Amerikaanse economie afstevent op een zeer zware recessie.

Volgens de bekende topeconoom Noriel Roubini stevent de economie zelfs af op een zichzelf versterkende financial meltdown.

Roubini geeft ook aan dat er maar één manier is om die meltdown te voorkomen.

Rente omlaag en opnieuw massaal geld printen.

Wat dan weer leidt tot fors stijgende inflatie, waardoor de rente weer omhoog moet, leidend tot een nieuwe crisis etc.

Zie daar de doom loop, waar geen ontkomen aan is.

Donderdag liet ik u zien waarom goud komend jaar al boven $3000 kan stijgen.

Klik hier om dat artikel nog even te lezen!

5. Huizenmarkt onder druk

In de eurozone lijken de economische problemen minder groot dan in de VS.

Dit is echter vooral omdat de ECB later begon met renteverhogingen, de rente minder heeft verhoogd én omdat de ECB minder Quantitative Tightening doet.

Inflatie in de eurozone is met 6,9% echter nog steeds veel te hoog, waardoor verdere renteverhogingen te verwachten zijn.

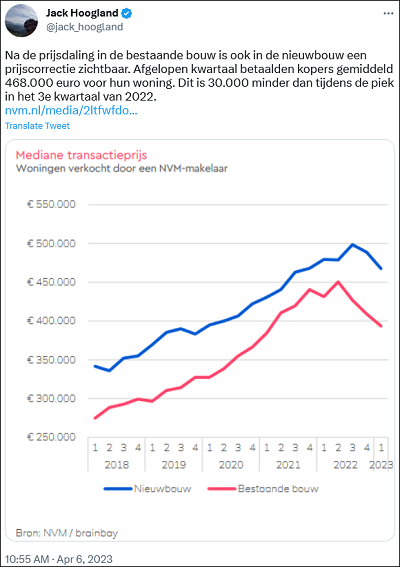

Ondertussen wordt de schade van de renteverhogingen al goed zichtbaar op de Nederlandse huizenmarkt.

Prijzen van zowel bestaande als nieuwbouwwoningen zijn aan het dalen.

Ook werden in het eerste kwartaal slechts 4000 nieuwbouwwoningen verkocht, terwijl dat twee jaar geleden nog 10.000 was.

De kans is levensgroot dat de ECB doorgaat met renteverhogingen tot er ook in de eurozone iets goed misgaat.

Waarna ook de ECB zal worden gedwongen om de rente weer fors te verlagen en de geldpersen weer volop te laten draaien…

Als laatste nog even dit…

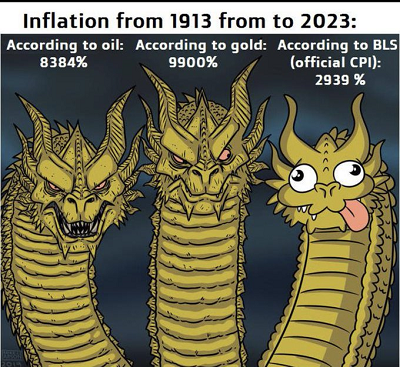

Sinds in 1913 de Federal Reserve werd opgericht, steeg goud met 9900%, terwijl inflatie (officieel) met 2939% steeg.

Jackpot gewonnen!

Vrijdag vertelde ik u al over het unieke zilveraandeel dat nóg specialer blijkt dan we vorige week al dachten.

Bedrijf dat in korte tijd 14 miljoen ounces zilver ontdekte, terwijl in nog slechts een klein deel van het totale gebied exploratie is gedaan.

Kan nu al een mijn bouwen die 1,4 miljoen ounces zilver per jaar produceert tegen een all-in kost van slechts $10,15 per ounce.

Dát is al fantastisch.

Maakte daarnaast echter bekend een nieuwe zilverader te hebben ontdekt voor haar tweede, recent aangekochte project.

Deed daar ontdekkingen die de monden van geologen deed openvallen van verbazing en verwondering.

Zilver met dichtheden tot zelfs 74.000 gram per ton aarde, terwijl 150 gram al als hoog wordt bestempeld.

Dit bedrijf heeft met de aankoop van dat project de jackpot gewonnen!

Koers steeg deze week al zéér fors, maar het aandeel is nog steeds spotgoedkoop.

Zaak dus om snel te reageren, want koers kan komende weken razendsnel verder stijgen.

Dit wordt de grootste klapper in vele jaren!

Bestel hier het nieuwe “Super Rendement Rapport”!