In dit artikel heb ik het over de balans van een bedrijf wiens aandeel wij hebben geselecteerd voor ons rapport “De Nieuwe Subprime Crisis”.

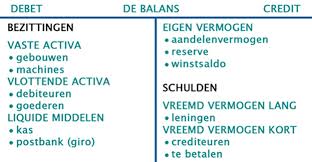

Op de balans zie je hoeveel bezittingen een bedrijf heeft, en hoeveel schulden daar tegenover staan. Ofwel hoeveel geld het bedrijf netto bezit. Het verschil tussen bezittingen en schulden is dus eigen vermogen.

Past de directie goed op de centen?

De balans geeft aan hoe het bedrijf er nu financieel voor staat. Maar laat daarmee tegelijk zien hoe goed of hoe slecht de directie van een bedrijf de afgelopen jaren op de centen heeft gepast.

Hieronder laat ik u aan de hand van praktijkvoorbeelden het verschil zien tussen dramatisch slecht op de centen passen en fantastisch goed op de centen passen.

Dramatisch slecht

Eerst het bedrijf waarover ik u in dit artikel al vertelde.

Ondanks de enorme winsten die autoverkopers in de voor hen fantastische jaren 2013-2015 maakten, presteerde dit bedrijf het om per eind 2015 maar liefst $245 miljoen méér schulden te hebben dan tastbare bezittingen.

Duidelijk een voorbeeld van een directie die (ondanks dat het geld binnen stroomde) dramastisch slecht op de centen heeft gepast.

Van zo’n bedrijf wil je écht geen aandeelhouder zijn!

Fantastisch goed

Ik vertelde u afgelopen vrijdag nog over de extra tips die we naar onze TopAandelen-abonnees stuurden. Twee goudaandelen en een zilveraandeel.

Welnu, iedereen weet dat de jaren 2013-2015 geen pretje waren voor goud- en zilverproducenten. Drie jaren met strakke tegenwind.

Het zilveraandeel dat we als extra tip uitstuurden, is van een bedrijf dat $70 miljoen aan bezittingen heeft, en slechts $13 miljoen aan schulden. Kan haar uitstaande schulden desgewenst vandaag nog aflossen!

Na drie supermoeilijke jaren er zó goed voor staan. Dat is pas écht fantastisch goed op de centen passen!

Dit is het soort bedrijven waar je wél aandeelhouder van wilt zijn!

NEGEN extra tips. Met ijzersterke balans!

Alle extra goud- en zilvertips die we de afgelopen weken hebben uitgestuurd, zijn van bedrijven met een ijzersterke balans.

Negen extra tips. Van aandelen die duizenden procenten in koers gaan stijgen. Dat pak je (bijna) allemaal mee als je nu TopAandelen-abonnee wordt.

Wacht nu niet te lang meer, want de koersen van deze aandelen willen maar één richting uit. Omhoog. Fors omhoog! Klik hier om snel TopAandelen-abonnee te worden.