Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

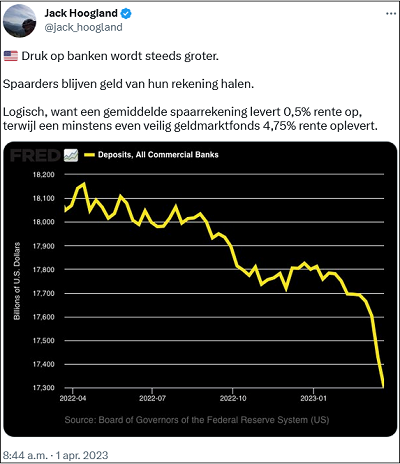

1. Druk op banken blijft toenemen

Hoewel het afgelopen week rustig was, neemt onder de oppervlakte de druk op banken steeds verder toe.

Banken hebben geld van spaarders nodig om leningen te kunnen verstrekken.

Onderstaande grafiek laat echter zien dat spaargeld in snel tempo wegvloeit bij banken, richting geldmarktfondsen die 4,75% rente opleveren.

Hierdoor hebben banken fors minder liquiditeit, waardoor ze nauwelijks nog leningen kunnen verstrekken.

Om spaargeld vast te houden kunnen banken de spaarrente verhogen, maar dan zullen ze snel verlies lijden, waardoor ze óók geen leningen kunnen verstrekken.

Waardoor een credit crunch, en dus een stevige recessie onvermijdelijk is.

De enige mogelijke uitkomst van dit alles is dat de Fed de rente zéér fors verlaagt en geld print om banken van liquiditeit te voorzien én om de economie opnieuw te stimuleren.

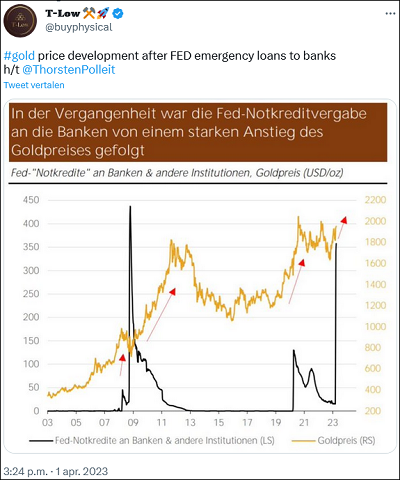

2. Als de Fed noodleningen verstrekt…

Hoewel de rente nog hoog is, is de Federal Reserve al volop bezig met geld printen om daarmee noodleningen aan banken te verstrekken.

De grafiek hieronder laat zien wat dit met de goudprijs doet.

De vorige keren dat de Fed banken in nood te hulp moest schieten (zwarte lijn), werd dit gevolgd door een forse stijging van de goudprijs (rode pijl).

De huidige bankencrisis is het startsein van zéér forse stijgingen voor goud en zilver.

De afgelopen weken stuurden we onze TopAandelen-abonnees al diverse extra goud- en zilvertips toe.

Daar bovenop stuurden we ze vrijdag een nieuwe extra goud/zilver/kopertip.

Als nieuwe abonnee ontvangt u al deze extra tips helemaal gratis bij het ingaan van uw abonnement.

DE grote stijging is deze maand begonnen. Profiteer daarvan!

Klik hier om snel TopAandelen-abonnee te worden

3. Economisch herstel in China

Aan het eind van het economisch dramatische jaar 2022 zette China haar zero-covid beleid plotseling aan de kant.

En begon China haar economie fors te stimuleren.

Nu zien we serieus economisch herstel in de dienstensector, industrie én huizenmarkt.

Gevolg is dat de vraag naar grondstoffen als olie en koper in China weer fors aan het stijgen is.

Nu we mogen verwachten dat de VS en Europa komende zomer ook beginnen met stimuleren, ziet de nabije toekomst er voor grondstoffen zeer goed uit.

4. Productieverlaging

Gisteren werd bekend dat OPEC+ haar olieproductie met ruim 1 miljoen vaten per dag verlaagt.

Juist op een moment dat future-handelaren massaal short zitten (bankencrisis) én na berichten dat groeimogelijkheden voor Amerikaanse shale-oil beperkt zijn.

Dit terwijl de Chinese vraag naar olie weer fors aan het stijgen is.

Het lijkt er dan ook sterk op dat hier veel meer achter zit dan het stabiliseren van de oliemarkt, zoals OPEC’s persbericht aangeeft.

Feit is dat dit zéér goed nieuws is voor de extra olietip waarover ik u vrijdag vertelde.

De winst van deze snel groeiende olieproducent zal snel verder stijgen, terwijl je het aandeel voor slechts 2,5 keer de in 2022 behaalde winst aankoopt.

Zélfs als dit aandeel binnen een jaar 400% in koers stijgt, is het nog steeds lachwekkend goedkoop.

Lees hier nog even mijn artikel van vrijdag!

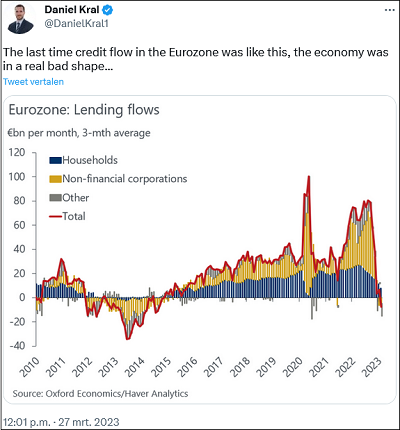

5. Ook in de Eurozone

In de eurozone is (nog) geen sprake van een bankencrisis, maar het is wél duidelijk dat er fors minder leningen worden verstrekt.

Zoals Daniel Kral in de tweet hieronder aangeeft, is dit een duidelijk teken dat de euro-economie in slechte staat verkeert.

Daarbij meldde de FT dat het totale spaarsaldo in de vijf maanden tot februari al met €214 miljard is gedaald, de grootste daling sinds de Azië-crisis van 1997.

Je kunt er rustig van uitgaan dat niet alleen de euro-economie, maar ook de Europese bankensector onder sterk toenemende financiële druk staat.

De ECB gaat straks hetzelfde doen als de Federal Reserve. Rente fors verlagen en massaal geld printen.

Goud en zilver gaan de komende tijd door het dak!

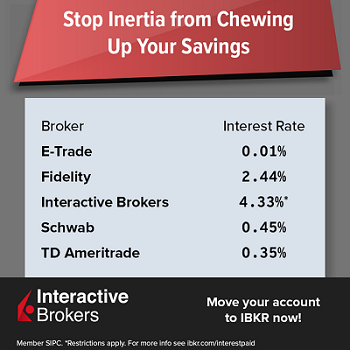

Als laatste nog even dit…

Dinsdag vertelde ik u al dat bank/broker Schwab alles in huis heeft om het volgende slachtoffer te worden in de bankencrisis.

Concurrent Interactive Brokers (die standaard Fed-rente minus 0,5% betaalt) maakt van de gelegenheid gebruikt om klanten bij Schwab weg te lokken.

Waardoor Schwab nog dieper in de (zelf veroorzaakte) problemen komt.

Spotgoedkoop superaandeel

Vrijdag vertelde ik u al over het spotgoedkope goudaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Bedrijf produceert dit jaar 450.000 ounces goud aan all-in productiekosten van slechts $905 per ounce.

Hoort daarmee bij de meest winstgevende goudproducenten ter wereld!

De komende twee jaar stijgt productie naar 490.000 ounces, terwijl de productiekosten juist dalen naar $835 per ounce.

Stijgende productie + dalende productiekosten = zeer fors stijgende winst.

Ook als de goudprijs gelijk blijft, zal de winst van dit bedrijf dus fors stijgen!

Het is nu echter zowat onvermijdelijk dat goud de komende jaren enorm hard in prijs stijgt.

Neem daar de jaarlijks stijgende productie en de dalende productiekosten bij, dan weet je dat de winst van dit bedrijf door het dak zal knallen!

Daarnaast is dit bedrijf zéér succesvol met exploratie, en ziet de directie groot potentieel om haar goudreserves de komende jaren fors verder te verhogen.

Waardoor jaarlijkse productie ook de komende jaren fors verder kan stijgen.

Wij maakten een bewust conservatieve berekening en kwamen uit op 780% koerspotentieel voor dit spotgoedkope superaandeel!

Spotgoedkoop. Enorm koerspotentieel.

Bestel hier het splinternieuwe “Super Rendement Rapport”!