Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Angst voor hoog blijvende inflatie

Ook afgelopen week stonden koersen van goud, zilver en (behalve energie) vrijwel alle soorten beleggingen zwaar onder druk.

De oorzaak ligt in de in de media verspreide verwachting dat er misschien helemaal geen recessie komt.

Waardoor de angst voor hoog blijvende inflatie en meer renteverhogingen door de Fed de overhand heeft.

Alle feiten wijzen er echter op dat een recessie onvermijdbaar is.

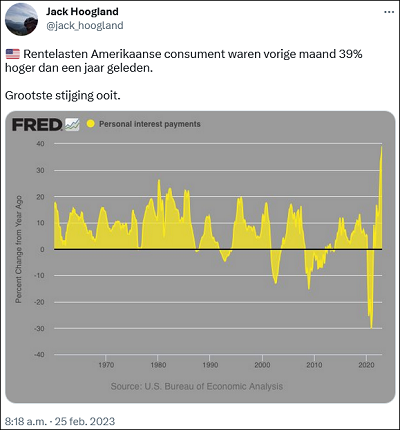

Hieronder zien we bijvoorbeeld dat de totale rentelasten van Amerikaanse consumenten nooit eerder zo snel stegen als nu.

Tegelijk zijn ook de rentelasten van de overheid en het bedrijfsleven snel aan het stijgen.

Terwijl ook betalingsachterstanden op leningen snel stijgen én terwijl banken steeds hogere eisen stellen aan mensen en bedrijven die leningen willen.

Onze verwachting is dat de Amerikaanse economie in de loop van dit jaar in een diepe recessie terecht zal komen…

…en dat de Federal Reserve vervolgens weer in actie gaat (moeten) komen om de economie te stimuleren.

En dat goud als gevolg van dit alles ongekend hard zal stijgen.

2. AOC over kernenergie

Vorige week berichtte het uiterst linkse congreslid Alexandria Ocasio-Cortez via Instagram verbazingwekkend positief over kernenergie.

Onder meer na een bezoek aan Fukushima.

Dit geeft vooral aan dat Amerikaanse politici van uiterst rechts tot uiterst links vóór investeringen in kernenergie zijn.

Daarnaast is AOC ook internationaal een belangrijke influencer, met vele miljoenen jonge linkse volgers op diverse social media-kanalen.

We zien dat óók op links het wereldwijde sentiment langzaam maar zeker aan het veranderen is.

Onze verwachting is al een tijdje dat de rol van kernenergie de komende jaren véél groter zal worden dan menigeen nu denkt.

Eerder deze maand vertelde ik u al waarom er de komende jaren een ware run op uranium zal ontstaan.

Klik hier om dat artikel nog even te lezen!

3. Geschiedenis herhaalt zich

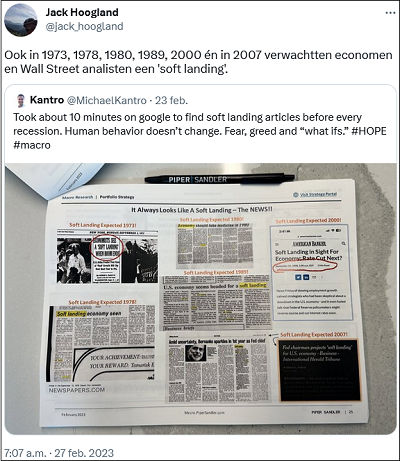

Hierboven vertelde ik u al over de verwachting dat het met die recessie allemaal wel mee zal vallen, ofwel dat de economie richting een soft landing zal gaan.

Michael Kantro is even in de krantenarchieven gedoken en zag dat de geschiedenis zich herhaalt.

Iedere keer na een periode van renteverhogingen ontstond de (op hoop gebaseerde) verwachting dat er een soft landing zou komen.

En iedere keer volgde kort daarna de daadwerkelijke recessie.

Het verschil tussen nu en de vorige keren is dat schulden nu véél hoger zijn én dat de rente nooit eerder zo snel steeg in een zo korte tijd.

Waardoor de geschiedenis zich nu dubbel en dwars zal herhalen.

4. Nu nog voor een spotprijs

Dinsdag vertelde ik u al over de unieke situatie die mede als gevolg van de energietransitie is ontstaan op de gehele olie- en gasmarkt.

En dan vooral op de markt voor olie- en gastankers, die door oliemaatschappijen worden gehuurd om hun olie en gas over zee te transporteren.

Door een tekort aan tankers zien bedrijven die tankers verhuren hun winsten enorm hard stijgen.

In onderstaande tweet zien we waarom dat tekort de komende jaren alleen maar groter zal worden.

En terwijl de koersen van tankeraandelen in een stevig stijgende trend zitten, zijn ze nog steeds spotgoedkoop.

Een oorzaak is volgens ons dat de financiële media nog weinig aandacht besteed aan deze uitzonderlijke situatie.

Waardoor we die aandelen nu nog voor een spotprijs kunnen aankopen én we superdividenden meepakken.

Vrijdag vertelde ik u nog over het spotgoedkope tankeraandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Klik hier om dat artikel nog even te lezen!

5. Als de geldhoeveelheid daalt…

In de eerste tweet gaf ik u allerlei redenen waarom een recessie onvermijdbaar is.

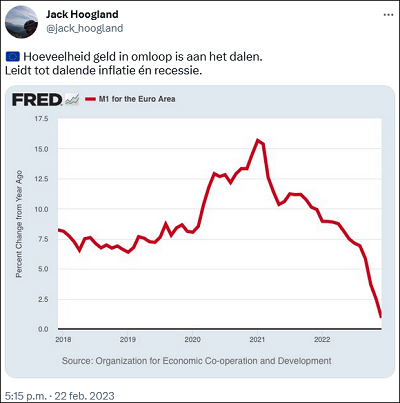

Maar feitelijk hoeven we maar naar één grafiek te kijken om te weten hoe de vlag ervoor hangt.

Hoewel de ECB vier maanden achterloopt op de Federal Reserve, zien we hieronder al dat ook de eurozone richting een recessie gaat.

Want een dalende hoeveelheid geld in omloop, betekent vrijwel automatisch dat we richting dalende inflatie én een recessie gaan.

En omdat de ECB voorlopig door zal gaan met het bestrijden van inflatie, zal de hoeveelheid geld in omloop de komende tijd alleen maar verder dalen.

Waardoor ook in de eurozone een diepe recessie onvermijdelijk is.

Als laatste nog even dit…

De veroorzaker van de boom-bust economie is (zoals veel politici tegenwoordig lijken te denken) niet het kapitalisme, maar de centrale bank.

Meest gunstige situatie in tientallen jaren!

Vrijdag vertelde ik u al over het spotgoedkope aandeel waarmee je enorm hard profiteert van het snel toenemende tekort aan olietankers.

Het citaat hieronder beschrijft de huidige situatie voor deze sector als de meest gunstige in tientallen jaren.

De komende jaren zal het aantal beschikbare tankers dalen, terwijl de vraag naar olie(transport) nog tot na 2030 blijft stijgen.

Het tekort aan tankers wordt steeds groter, waardoor verhuurders van tankers enorme, snel stijgende winsten realiseren.

Wij ontdekten een ongelofelijk goedkoop aandeel van een zeer winstgevende verhuurder van olietankers.

Winst stijgt dit jaar met 170% terwijl voor volgend naar nog eens 42% winstgroei wordt verwacht.

En terwijl de koerstrend stijgend is, koop je dit aandeel voor nog geen 8 keer de voor komende jaar verwachte winst én…

…levert het 14% dividend op.

Terwijl het koerspotentieel honderden procenten is, pak je dus ieder kwartaal een superhoog, snel stijgend dividend mee.

Profiteer van deze uitzonderlijke situatie!

Bestel hier het splinternieuwe “Super Rendement Rapport”