Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Een paar graden…

De afgelopen twee maanden lijken de zorgen over een mogelijke energiecrisis te zijn weggeëbd.

Deels door de warme herfst en deels door alle compensatieregelingen.

Bloombergs energie-expert Javier Blas waarschuwt echter dat politici weer veel te gemakzuchtig zijn.

Energiemarkten zijn zó krap, dat het verschil tussen een soepele winter en een winter met energietekorten slechts een paar graden Celsius is.

En terwijl de focus op aardgas ligt, geldt dit ook voor elektriciteit.

Hoewel je niet gelijk in de stress hoeft te schieten, is het wél iets om rekening mee te houden.

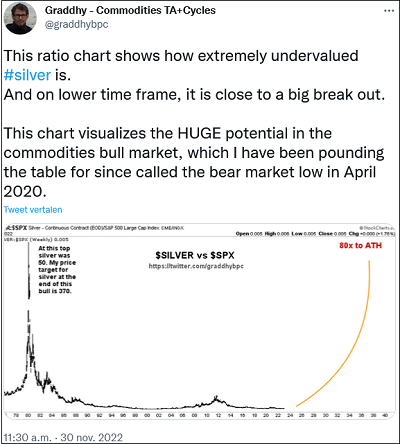

2. Extreem ondergewaardeerd

Vrijdag vertelde ik u al dat goud en zilver nu in een stevig stijgende koerstrend zitten.

En dat goud- en zilveraandelen nu al ruim twee maanden fors beter presteren dan de S&P-500 en de Nasdaq.

Tegelijk laat onderstaande lange termijn grafiek zien dat zilver in relatie tot de S&P-500 extreem ondergewaardeerd is.

Zoals ik u vrijdag al vertelde, geven de macro-economische én de sentiment indicatoren aan dat we in de beginfase van een enorme stijging zitten.

Vrijdag stuurden we onze TopAandelen-abonnees twee nieuwe extra goudtips toe.

Daar bovenop sturen we ze vandaag een nieuwe extra zilvertip toe.

Als nieuwe abonnee ontvangt u deze extra tips bij het ingaan van uw abonnement.

Klik hier om ook TopAandelen-abonnee te worden!

3. Even geen geld terug

Ongeveer een jaar geleden was er de nodige ophef omdat Blackstone in Nederland huizen aan het opkopen was.

Nu is de kans juist groter dat Blackstone huizen in de verkoop moet gooien.

Deelnemers aan Blackstone’s enorme onroerend goed fonds willen daar massaal uitstappen.

Waardoor Blackstone onroerend goed moet verkopen om de dollars te verzamelen die het bedrijf aan uitstappende deelnemers moet uitkeren.

Het gaat alleen zó snel, dat Blackstone zich gedwongen voelt om een maandelijkse limiet in te stellen.

Ofwel, deelnemers willen nu hun geld terug, maar krijgen het (nog) niet.

Teken aan de wand voor de vastgoedsector.

4. Prijsplafond

Vrijdag werd bekend dat de EU samen met de G7 een prijsplafond heeft ingesteld voor Russische olie.

Ze betalen maximaal $60 per vat.

Uiteraard heeft Rusland gelijk gereageerd.

Russische olie mag niet worden verkocht aan landen die aan het prijsplafond deelnemen.

Dit soort kunstmatige maatregelen zijn bijna altijd contraproductief.

Leiden eerder tot een hogere, dan tot een lagere olieprijs.

En als het een beetje tegenzit, ook tot fysieke tekorten aan olie in bijvoorbeeld Europa.

5. Met dank aan Uncle Sam

Donderdag gaf ik u een belangrijke reden waarom grondstofaandelen nu véél aantrekkelijker zijn dan gewone aandelen.

En dit weekend zag ik in een Bloomberg-artikel een prachtig voorbeeld daarvan.

De CEO’s van Ford en General Motors gaven aan zéér blij te zijn met de enorme subsidies die worden verstrekt voor de aanschaf van elektrische auto’s.

Want dankzij de hoge subsidies van Uncle Sam kunnen ze volop in EV’s investeren, wetende dat ze die auto’s massaal zullen verkopen.

Gevolg is dat de vraag naar grondstoffen als koper, nikkel, kobalt en lithium extra hard stijgt…

…terwijl er niet genoeg kan worden geproduceerd.

Ideale situatie voor de vijf aandelen uit ons Grondstoffen Super Cycle Rapport!

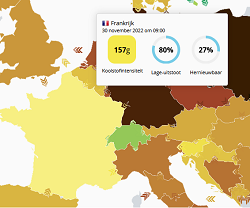

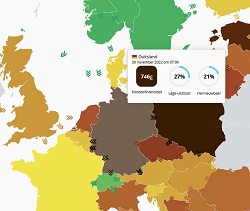

Als laatste nog even dit

Vorige week stootte Frankrijk 157 gram/KWh aan CO2 uit, terwijl Duitsland bijna 5 keer zoveel uitstootte.

Het verschil wordt veroorzaakt door Franse kernenergie.

Als deze straks op de radar verschijnt…

Onlangs vertelde ik u al over het unieke zilveraandeel, waarbij sprake is van een zéér uitzonderlijke situatie.

Een sinds dit jaar grote, zeer winstgevende zilverproducent…

…wiens aandeel je voor 3,2 keer de voor komend jaar verwachte winst aankoopt.

Bedenk even hoe ongelofelijk goedkoop dat is!

Omdat Wall Street de afgelopen maanden geen aandacht had voor zilver, wordt dit aandeel door geen enkele beursanalist gevolgd.

Waardoor we rustig kunnen stellen dat het onder de radar van Wall Street is gebleven.

Nu zilver weer aan het stijgen is en het sentiment verbetert, zal daar snel verandering in komen.

Analisten zullen het aandeel ontdekken, waarna beleggers er massaal op zullen duiken…

…en de koers in korte tijd explosief kan stijgen.

Koers moet binnen een jaar alvast met 470% stijgen om het aandeel als normaal gewaardeerd te kunnen bestempelen.

Voor de langere termijn is het koerspotentieel minstens een paar keer zo hoog.

Deze situatie is uitzonderlijk. Profiteer daarvan!

Bestel hier het nieuwe “Super Rendement Rapport”