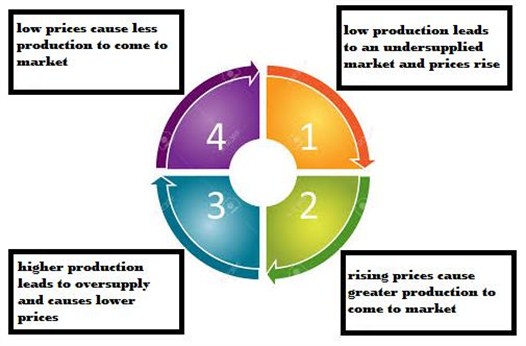

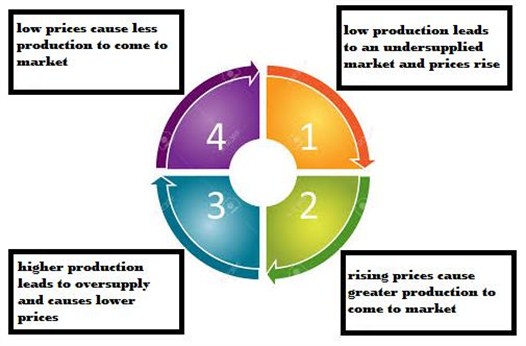

Ik kwam afgelopen weekend toevallig een plaatje tegen, dat ik absoluut met u wil delen. Want dit ene plaatje zegt eigenlijk meer zegt dan duizend woorden.

Het gaat over wat er gebeurt als de prijs van een grondstof stijgt én wat er gebeurt als de prijs daalt. Het is écht enorm belangrijk om te begrijpen wat de gevolgen van hoge of lage grondstofprijzen zijn.

Om dat te begrijpen heb je absoluut geen masters-degree in beleggen nodig. Je hoeft alleen maar je nuchtere boerenverstand te gebruiken.

Deze cyclus moet je absoluut begrijpen

Als je als belegger bereid bent om op lange termijn te denken, dat kan het begrijpen van deze cyclus je megawinsten opleveren. Zie het plaatje hieronder.

Stijgende prijzen leidt tot overproductie

Als de prijs van een grondstof stijgt, dan willen enorm veel bedrijven daarvan meeprofiteren. Waardoor iedereen gaat investeren om die grondstof te winnen. En waardoor er na verloop van tijd teveel van wordt geproduceerd.

Als vervolgens de vraag daalt (of simpelweg niet langer stijgt), dan kan de prijs van die grondstof snel dalen. Want er is teveel beschikbaar en er zijn te weinig mensen die het willen kopen.

Dalende prijzen leidt tot te lage productie

Het omgekeerde gebeurt uiteraard ook. Namelijk dat de prijs van een grondstof daalt, waardoor bedrijven er niet langer in investeren, projecten stopzetten of zelfs failliet gaan. Met als resultaat dat er na verloop van tijd te weinig van wordt geproduceerd.

Als vervolgens de vraag stijgt (of simpelweg niet langer daalt), dan kan de prijs van die grondstof in rap tempo stijgen.

Vandaar het gezegde: The cure for low prices is low prices.

Want hoe langer de prijs van een grondstof te laag blijft, hoe minder ervan geproduceerd wordt, en hoe groter de tekorten in de toekomst zullen zijn. En hoe harder de prijs daardoor zal stijgen.

Wat het plaatje hierboven ons NIET vertelt

Het plaatje hierboven vertelt ons echter niet datgene, wat voor ons beleggers met afstand het meest interessante is.

Als de prijs van een grondstof begint te stijgen, dan beginnen bedrijven weer te investeren in het winnen van die grondstof. Bij sommige grondstoffen (zoals olie) kunnen ze vrij snel de productie weer opschroeven.

Maar bij andere grondstoffen geldt dat het járen duurt voordat er nieuwe productie op de markt komt. En juist dáár wordt het voor ons beleggers pas écht interessant.

Voorbeeld: Uranium

Als voorbeeld neem ik uranium. Daarvan is de prijs na Fukushima fors gedaald. Uranium noteert nu al ruim 4 jaar fors lager dan de prijs die nodig is om het winstgevend te kunnen produceren.

U kunt zich wel voorstellen hoe hard uraniumproducenten hierdoor in de problemen zijn gekomen. Ze moesten de afgelopen jaren keihard in de kosten snijden, nieuwe projecten stopzetten, mijnen sluiten, of ze gingen gewoon failliet. En ze hadden al helemáál geen zin hebben om te investeren in een nieuwe uraniummijn.

Met als gevolg dat we nu zo langzamerhand aan het eind van fase 4 van de cyclus (zie plaatje bovenaan) zitten.

Wat straks gebeurt

Straks komt uranium in fase 1. De fors gedaalde productie zorgt voor een tekort, waardoor de uraniumprijs gaat stijgen. Waarna uraniumproducenten weer zin krijgen om in nieuwe uraniummijnen te investeren.

Alléén…het duurt gemiddeld ongeveer 7 jaar om een nieuwe uraniummijn te ontwikkelen.

Koersstijgingen tot zelfs 3200%

Zodra de prijs van uranium straks dus begint te stijgen (en dat is onvermijdelijk), duurt het nog zeven jaar voordat bedrijven genoeg uranium produceren om aan de stijgende vraag te voldoen.

En al die tijd zal de prijs blijven stijgen.

Hetzelfde gebeurde tijdens de vorige bull markt in uranium (2000-2007), waardoor de koersen van uranium-aandelen stijgingen tot zelfs 3200% lieten zien.

Platinum en Palladium

Hiervoor geldt dezelfde situatie als met uranium. Het ontwikkelen van een nieuwe mijn is een jarenlang project. En is aan de huidige prijzen niet interessant voor bedrijven.

En ook hier geldt dat de productie onder druk staat. En straks zo laag is dat de prijs niet anders kan dan stijgen.

Dan wil iedereen weer investeren, maar duurt het nog jaren voordat er weer voldoende aanbod is. Waardoor de prijs jarenlang hard zal doorstijgen.

Twee bonus rapporten

Als TopAandelen-abonnee ontvangt u van ons de beste platinum- en palladiumaandelen én de beste uraniumaandelen hélemaal gratis als bonus.

Aandelen die we nog jarenlang in portefeuille gaan houden, en waar we ongelofelijke winsten mee verwachten te behalen.

Meeprofiteren van deze jarenlange bull markten?

Meldt u dan hier als TopAandelen-abonnee