Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

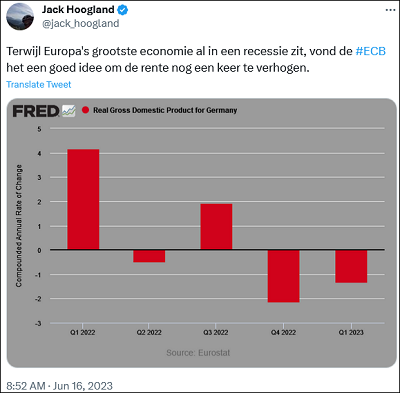

1. Extra diepe recessie

Eerder deze maand werd duidelijk dat Duitsland officieel in een recessie is beland, en daarmee ook de eurozone als geheel.

Ondanks die recessie, en wetende dat vorige renteverhogingen nog ruim een jaar nodig hebben om hun volledige impact te doen voelen…

…verhoogde de ECB vorige week de rente.

Sterker nog, Lagarde gaf aan dat ze de rente de komende maanden nóg verder zal verhogen.

De ECB reageerde eerst een jaar te laat op stijgende inflatie. En duwt nu de eurozone in een extra diepe recessie.

Om vervolgens ergens in het najaar de rente in paniek weer fors te verlagen en nóg meer geld printen dan ze tot vorig jaar deed.

2. Fed clowns

Afgelopen vrijdag waarschuwde de Federal Reserve voor de negatieve gevolgen van dalende kredietverlening in de VS.

Boven op het feit dat geld lenen nu een stuk duurder is, zijn banken strenger geworden bij het verstrekken van leningen, mede als gevolg van de bankencrisis.

Het trieste is dat de Fed waarschuwt voor een ontwikkeling die zij zélf heeft veroorzaakt, maar doet alsof dit probleem uit de hemel is komen vallen.

En op dezelfde dag geven twee Fed officials aan dat de rente wat hen betreft verder omhoog moet om inflatie te bestrijden.

Waarmee ze het probleem van dalende kredietverlening alleen maar groter zouden maken.

Dit terwijl inflatie (excl. de zwaar achterlopende huisvestingskosten) al is gedaald naar 2,1%.

Het is onbegrijpelijk dat iémand de Fed nog serieus neemt. Het zijn een stel clowns.

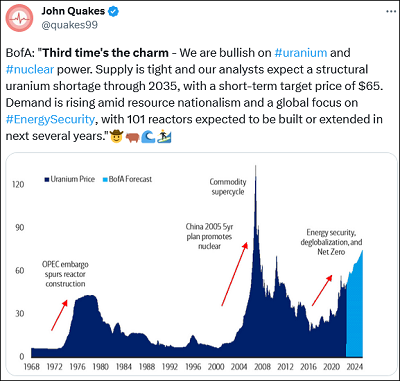

3. Bank of America positief over uranium

Vorige week berichtte Bank of America dat ze zeer positief is over uranium.

De analisten van BofA concluderen dat het aanbod van uranium beperkt is, terwijl de vraag aan het stijgen is.

Uiteraard als gevolg van de wereldwijde focus op het verlagen van CO2-uitstoot, gecombineerd met energieonafhankelijkheid en energiezekerheid.

De analisten van BofA verwachten een structureel tekort aan uranium dat tot minstens 2035 zal aanhouden.

Dat is uiteraard al genoeg voor een enorme, langjarige bull markt in uraniumaandelen.

Vrijdag vertelde ik u waarom deze bull markt zelfs nóg groter gaat worden.

Klik hier om dat artikel nog even te lezen!

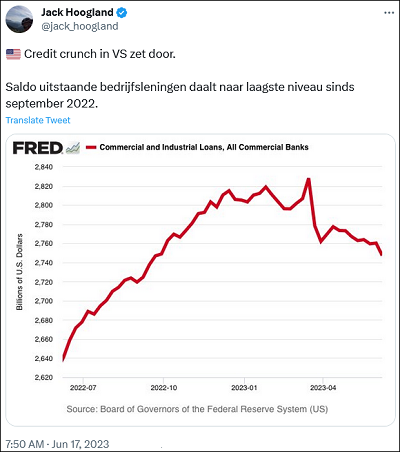

4. Garantie op recessie

Zoals hierboven al aangegeven is er in de VS stille credit crunch aan de gang.

In de tweet hieronder zien we dat het saldo uitstaande leningen aan het bedrijfsleven sinds maart stevig aan het dalen is.

Dit terwijl de Amerikaanse economie nu juist afhankelijk is van stijgende kredietverlening.

En terwijl bedrijfsinvesteringen extra belangrijk zijn voor toekomstige economische groei.

Dalende kredietverlening is daarom een garantie op recessie.

En daarmee een garantie op een 180 graden draai van het Fed-beleid in de komende maanden.

Slecht nieuws voor de koopkrachtwaarde van papieren valuta. Zéér goed nieuws voor goud.

5. Stroomnetwerk op slot

Vorige week werd bekend dat in Nederland het stroomnetwerk grotendeels op slot gaat.

Er is geen ruimte meer. Een gevolg van jarenlang klakkeloos windmolens en zonnepanelen neerplanten, zonder na te denken over de capaciteit.

Nu én in de komende jaren worden miljarden geïnvesteerd om de capaciteit van het stroomnetwerk te vergroten.

In Nederland én in alle andere landen wereldwijd.

Naast windmolens, zonnepanelen, en elektrische auto’s zijn ook dáárvoor gigantische hoeveelheden koper nodig.

Vorige week vertelde ik u al over Citigroups verwachting dat koper de komende twee jaar met maar liefst 100% in prijs zal stijgen.

Ook laat ik u zien waarom die stijging slechts het begin is.

Klik hier om dat artikel nog even te lezen!

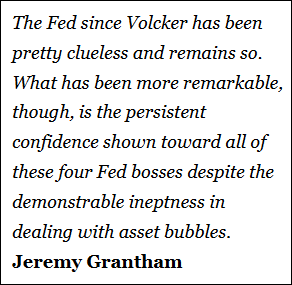

Als laatste nog even dit…

Onderstaand geldt net zo goed voor de ECB.

Superhoog koerspotentieel én 23% dividend!!

Door de oorlog én door de sluiting van diverse raffinaderijen moeten olietankers veel groter afstanden varen om hun olie op de plaats van bestemming te krijgen.

En doordat er sinds 2016 nauwelijks in nieuwe olietankers is geïnvesteerd, is er een enorm tekort aan olietankers ontstaan.

Want een olietanker laten bouwen is een lange termijn investering die door de klimaattransitie niet langer interessant is.

Door dit tekort zijn verhuurprijzen voor bestaande olietankers enorm hard gestegen.

Naast het unieke goudroyalty-aandeel waarover ik u dinsdag nog vertelde, ontdekten we deze maand een óngelofelijk goedkoop aandeel van een bedrijf dat olietankers verhuurt.

Bedrijf heeft 80 tankers die ze aan oliemaatschappijen verhuurt, en profiteert enorm hard van de hoge verhuurprijzen.

Winst is afgelopen jaar zéér fors gestegen, en zal de komende jaren doorstijgen.

Het bedrijf verdient geld als water, en keert een groot deel van haar winst uit als dividend.

Waardoor het huidige dividendrendement maar liefst 23% bedraagt.

Daarbij koop je dit aandeel voor slechts 3,3 keer de voor dit jaar verwachte winst.

Waardoor het binnen een jaar met bijna 450% in koers moet stijgen om het aandeel als gemiddeld gewaardeerd te kunnen bestempelen.

450% koerspotentieel. 23% jaarlijks dividend.

Bestel hier het nieuwe “Super Rendement Rapport”!