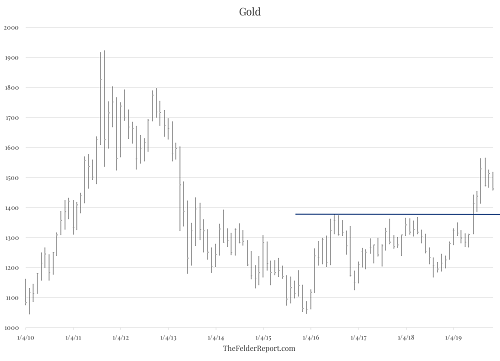

Dinsdag vertelde ik u dat beleggers niet meer vooruitkijken. Niet als het gaat om de beurs én niet als het gaat om de goudprijs.

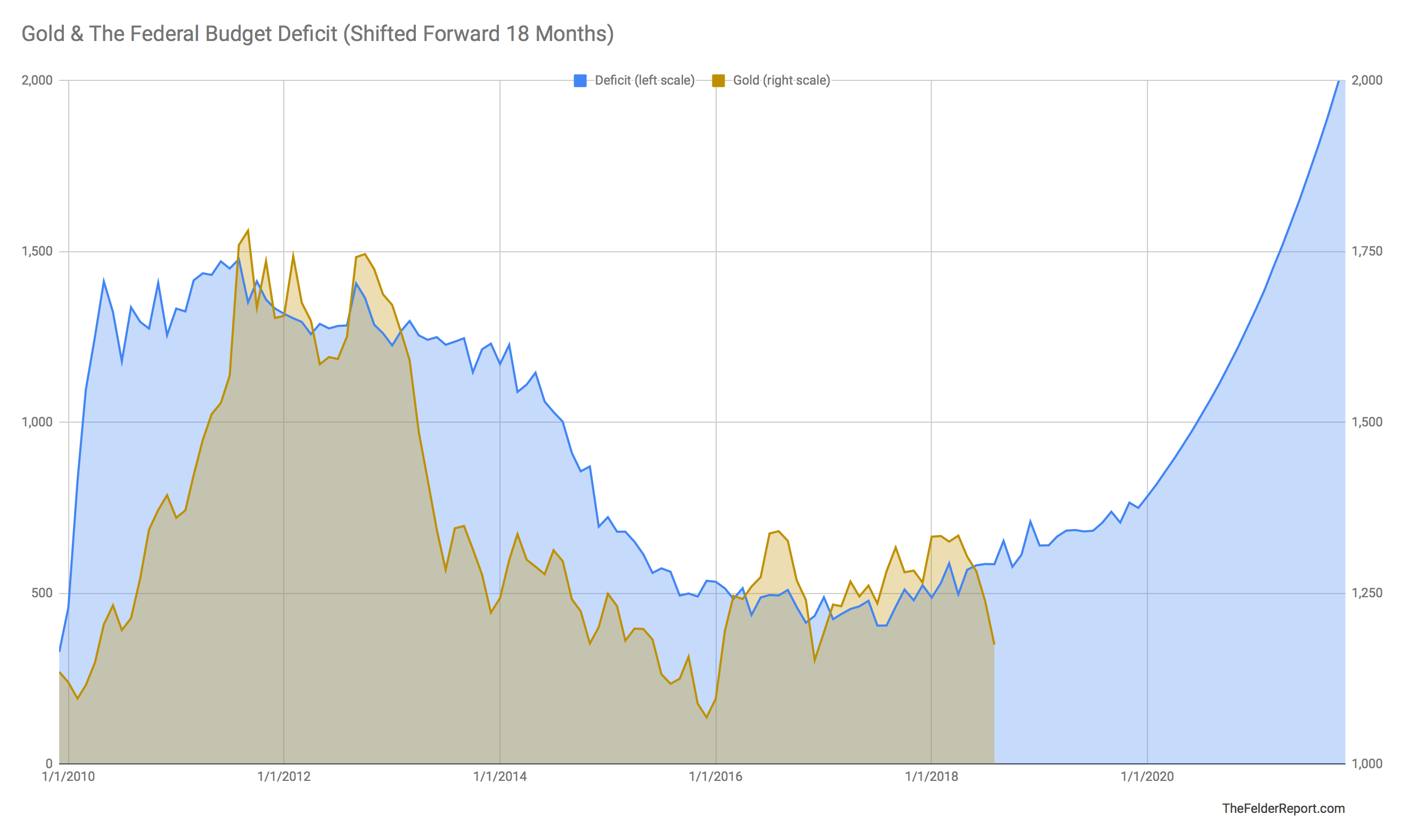

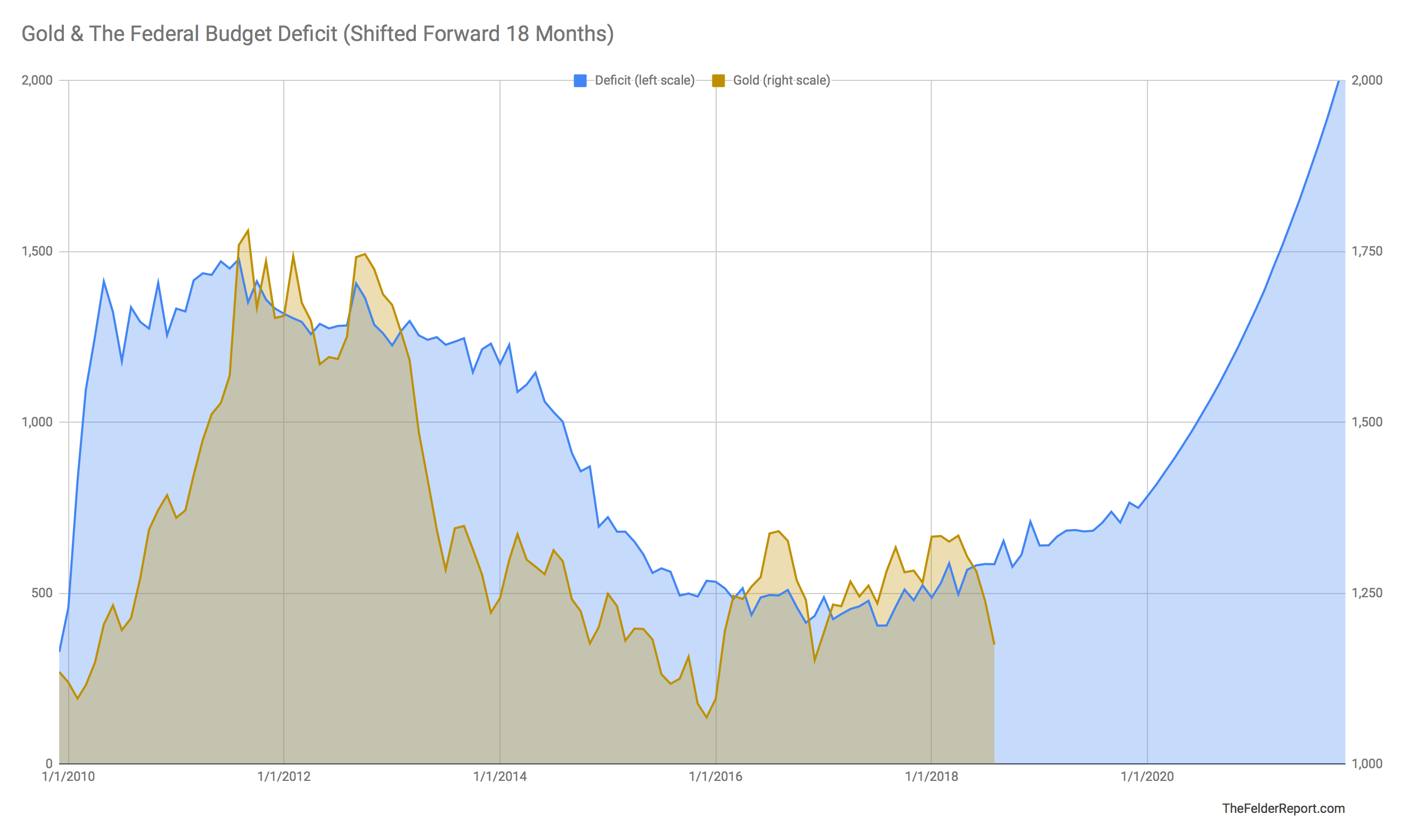

Maar er is nog iets wat razend interessant is. Ik vertelde u al vaker dat de goudprijs historisch gezien stijgt als het Amerikaanse begrotingstekort stijgt.

Op onderstaande grafiek laat Jesse Felder de relatie tussen de goudprijs en het begrotingstekort zien sinds 2010.

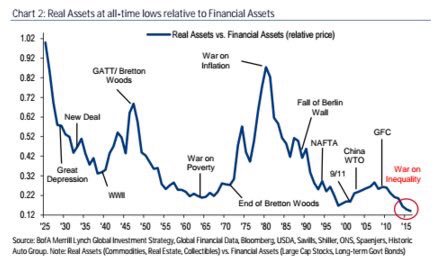

Maar als je verder terugkijkt dan weet je dat de goudprijs eind jaren ’90 daalde toen de VS van een begrotingstekort richting een -overschot ging.

En dat de goudprijs vanaf 2001 fors steeg toen de staatsschuld (mede door de oorlogen in Irak en Afghanistan) fors steeg.

Als begrotingstekort en staatsschuld nu zo snel stijgen…

In begrotingsjaar 2018 steeg het begrotingstekort naar $779 miljard. Een absoluut record voor een jaar van economische groei (en zonder grote oorlogen). De staatsschuld steeg zelfs met $1271 miljard.

En in het slechts anderhalve maand oude begrotingsjaar 2019 is de staatsschuld al met $218 miljard gestegen. Da’s $1744 miljard op jaarbasis.

…waarom stijgt de goudprijs dan niet mee?

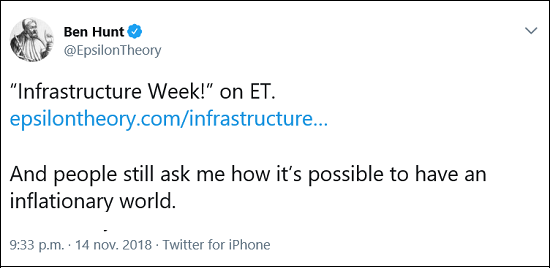

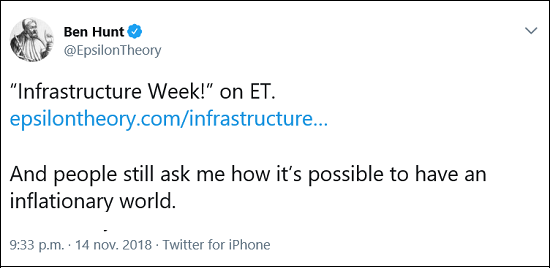

De goudprijs stijgt dit keer (tot nu toe) echter niet mee. Het waarom vond ik in het artikel in onderstaande tweet van de geniale Ben Hunt.

Ben Hunt heeft software ontwikkeld waarmee hij meet hoe vaak een bepaald onderwerp in de media wordt besproken en in welke context.

Hij schrijft in zijn artikel dat de media het afgelopen jaar totáál geen aandacht heeft besteed aan het fors oplopende begrotingstekort of aan de nog sneller oplopende staatsschuld.

En dus hadden burgers er ook geen aandacht voor. En dus beleggers ook niet.

Harde waarschuwingen

Het is echter zeer goed mogelijk dat de media sinds gisteren wél aandacht voor het snel oplopende begrotingstekort heeft. Zie onderstaande tweet.

Niet alleen werd gisteren bekend dat het Amerikaanse begrotingstekort in oktober maar liefst 60% hoger was dan vorig jaar.

Ook zagen we op Bloomberg TV video’s waarin BlackRock’s Larry Fink en ex Fed-baas Alan Greenspan harde waarschuwingen afgeven over de stijgende staatsschuld.

Harde waarschuwingen van prominente figuren. Dat trekt aandacht.

Zodra de economie richting recessie gaat…

Hun zorgen zijn terecht. Want een recessie ligt ook in de VS op de loer. Tijdens een recessie zal het begrotingstekort in snel tempo oplopen richting $1500 tot $2000 miljard.

En dan staan het zéér snel stijgende begrotingstekort en de nóg sneller stijgende staatsschuld plotseling in het middelpunt van de belangstelling.

…zal de media volop aandacht hebben voor begrotingstekort

Dan zal het in de media iedere dag over de begroting en de staatsschuld gaan. Dan zal het iedere dag gaan over hoe onhoudbaar de situatie is.

Waardoor de goudprijs wél met het begrotingstekort zal meestijgen.

En omdat het begrotingstekort tot absolute recordhoogte zal stijgen, zal met de goudprijs hetzelfde gebeuren.

Profiteer maximaal

Als TopAandelen-abonnee gaat u daar maximaal van profiteren.

Zodra de koersgrafieken van de door ons geselecteerde goud- en zilveraandelen ons een koopsignaal geven, sturen we u dat toe als gratis extra goud- en zilvertip.

In dit artikel vertelde ik u al waarom goud op termijn naar $16.000 kan stijgen.

Koersen gaan veel meer dan 1000% stijgen

Als centrale banken hun inflatiedoelstelling verhogen (en veel andere keuzes hebben ze niet), als ze straks weer massaal geld gaan printen, dan kan de goudprijs zelfs nog veel verder stijgen.

De potentiële koerswinsten op onze goud- en zilveraandelen zijn daarom zelfs fors hoger dan 1000%. Klik hier om TopAandelen-abonnee te worden!

Deel dit artikel per mail of via uw sociale media: