Goud moet je vermijden als je ziet dat politici in overheidsuitgaven gaan snijden en ervoor zorgen dat ze evenveel uitgeven dan er binnenkomt.

Als ze echter met geld strooien, moet je juist in goud beleggen.

Gisteren bracht Draghi zijn langverwachte rapport uit, waarin hij de EU adviseert om vanaf nu IEDER JAAR voor €800 miljard extra leningen aan te trekken.

Dit terwijl heel Zuid-Europa, Frankrijk en België nu al staatsschulden (fors) hoger dan 100% van het BBP hebben.

En hard werken om die staatsschulden verder te doen stijgen.

Wedstrijdje

In de VS doen Trump en Harris de ene na de andere verkiezingsbelofte die de torenhoge Amerikaanse staatsschuld nog verder omhoog jaagt.

Gisteren nog beloofde Trump aan alle ouderen dat ze straks geen belasting meer hoeven te betalen over hun uitkeringen.

Het lijkt alsof Trump en Harris bezig zijn met een wedstrijdje wie de staatsschuld het hardste omhoog kan jagen.

Goud zal de komende jaren nog véél harder in prijs stijgen.

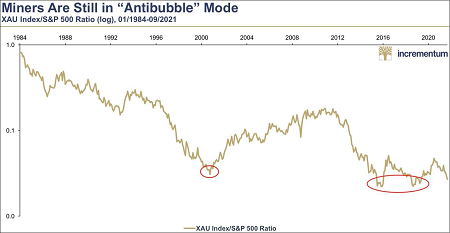

Nog sneller stijgende winsten

Terwijl de goudprijs nog slechts $2500 bedraagt, zijn goudproducenten nu al met afstand de meest winstgevende bedrijven.

Bij een verder stijgende goudprijs zal die winstgevendheid nog harder doorstijgen.

Waardoor goudaandelen de komende tijd in snel tempo aan populariteit gaan winnen onder de grote massa beleggers.

En goudaandelen het allerhardste in koers zullen stijgen.

Profiteer maximaal met deze extra tips!

De afgelopen twee weken stuurden we al vijf extra goudtips naar onze TopAandelen-abonees.

Daarbovenop stuurden we ze drie extra uraniumtips.

Als nieuwe abonnee ontvangt u al deze extra tips helemaal gratis bij het ingaan van uw abonnement.

Goudaandelen gaan het hardste in koers stijgen!

Klik hier om TopAandelen-abonnee te worden.