De afgelopen weken zien we de koersen van onze uranium-aandelen weer tot leven komen. De koerstrends van de aandelen die we voor ons uranium-rapport selecteerden, zijn gedraaid naar stijgend.

Ideaal scenario, want onze aandelen hebben de afgelopen weken koersbodems neergezet die (fors) hoger waren dan in de herfst van 2016.

Het meest frappante van al is dat niemand het over uranium als belegging heeft. Het hele jaar al niet. Er lijkt totaal geen belangstelling voor te zijn.

Positieve, zeer opvallende berichten

We zagen vorige week een bericht met onderstaande titel verschijnen.

De Britse beheerder van het elektriciteitsnetwerk National Grid waarschuwt dat GB de komende jaren fors moet investeren in kernenergie om aan haar milieu-eisen te voldoen.

En eerder deze maand zagen we onderstaand, zeer opvallend bericht.

45 milieu-activisten en klimaatwetenschappers dringen er bij Macron op aan om de Franse kerncentrales vooral open te houden. Ze beseffen dat sluiting van kerncentrales leidt tot meer luchtvervuiling.

Aan beide berichten werd in de reguliere media totaal geen aandacht besteed.

Er zullen enorme tekorten ontstaan…

Daarnaast waarschuwde OECD’s Nuclear Agency vorig jaar al dat er de komende jaren een tekort aan uranium zal ontstaan. Dat er dus te weinig mijnen zullen zijn om voldoende uranium te produceren.

…terwijl het aantal kerncentrales fors stijgt

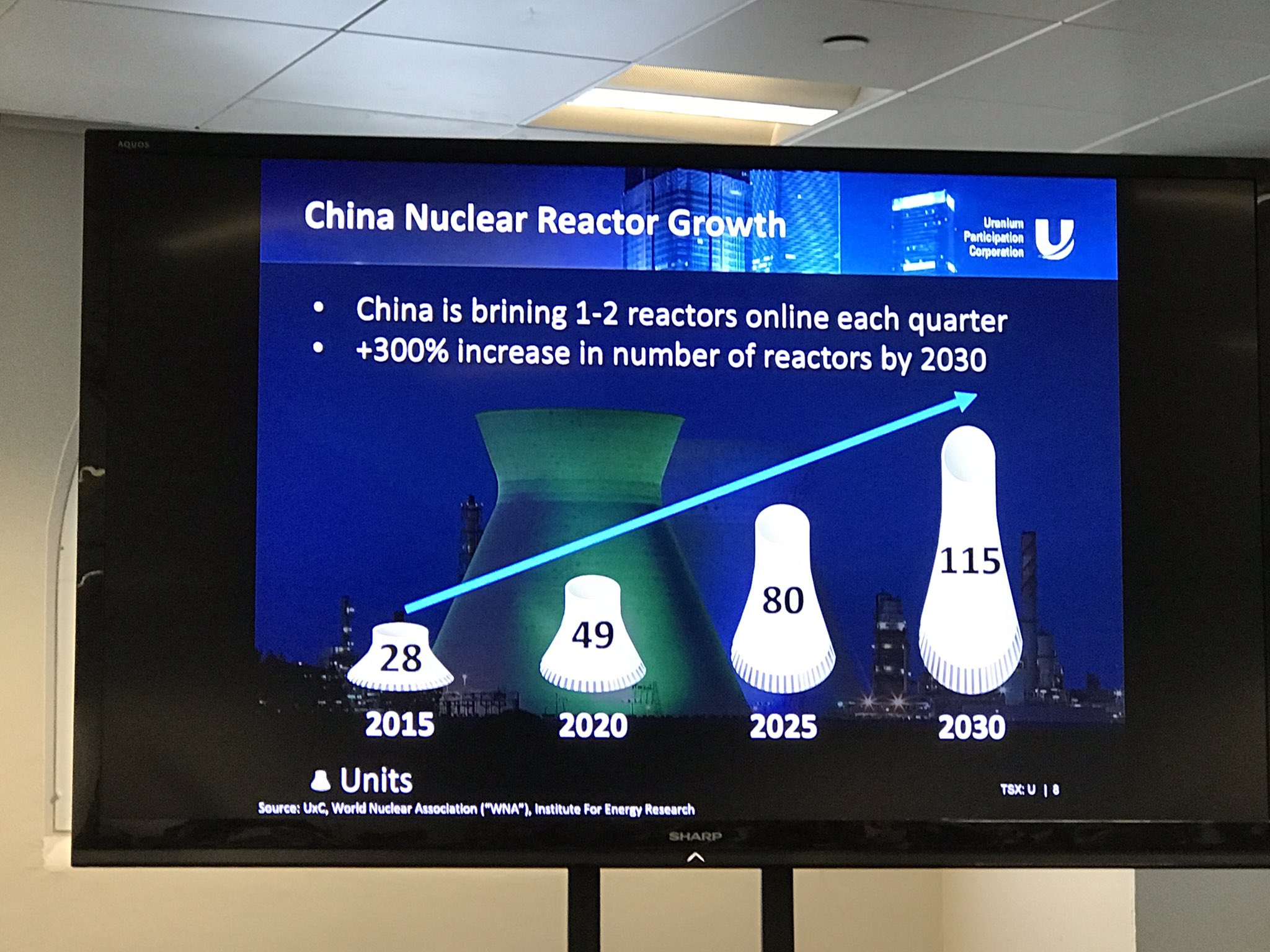

En dat terwijl het aantal kerncentrales wereldwijd nog jarenlang door zal stijgen. Je hoeft maar naar onderstaand plaatje te kijken om te begrijpen hoe hard het aantal kerncentrales alleen al in China groeit.

Ieder kwartaal 1 tot 2 nieuwe kerncentrales. In ieder geval tot 2030.

Al die kerncentrales hebben iedere dag uranium nodig. Omdat de prijs sinds Fukushima echter alleen maar gedaald is, daalt ook ieder jaar de productie.

Met als onvermijdelijk gevolg een bullmarkt die zijn gelijke in de geschiedenis niet kent.

Is de nieuwe bullmarkt nu écht begonnen?

Of deze nieuwe bullmarkt nu definitief begonnen is, weet je nooit zeker. Feit is echter dat we stijgende koerstrends plus hogere koersbodems zien.

Tegelijk zien we dat koersen stijgen, terwijl niemand het over uranium heeft. Een zéér positief teken.

Het is een indicatie dat we in de stealth fase zitten. De fase waarin het slimme geld, ofwel de beleggers die zich écht in uranium hebben verdiept, aan het kopen zijn. Precies wat je altijd in de eerste fase van een jarenlange bullmarkt ziet.

Ik ga daarom deze week bijkopen.

Koersstijgingen van 3.000 tot 10.000 procent

Tijdens de vorige bullmarkt (2001-2007) zagen we koersstijgingen van 3.000 tot zelfs 10.000 procent.

Maar de situatie op de uranium-markt is (vooral door Fukushima) nu veel extremer dan in 2001. Waardoor de komende bullmarkt ook veel heviger gaat zijn. En waardoor er zelfs nóg grotere koerswinsten te behalen zijn.

Alleen deze week

Voor ons uraniumrapport selecteerden we voor u de vier beste uranium-aandelen. Aandelen met een ongelofelijk hoog koerspotentieel.

Dit soort rapporten sturen we normaal gezien alleen naar onze TopAandelen-jaarabonnees, als onderdeel van de bijbehorende VIP-behandeling.

Alleen deze week geven we u de kans om het los te bestellen. Als de huidige koerstrend doorzet, dan kan dit wel eens de allerlaatste kans zijn om maximaal van deze enorme bullmarkt te profiteren.

Dit is de kans van je leven!

Een enorme kans om de komende jaren onvoorstelbare koerswinsten te behalen.

Reageer echter snel! Bestel hier het unieke uraniumrapport.