Toch wel apart nieuws.

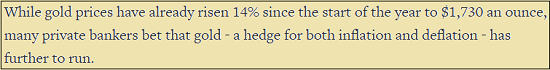

Negen Private Banks die samen $6.000 miljard van ’s werelds rijkste burgers beheren, adviseren hun klanten om méér geld in goud te beleggen.

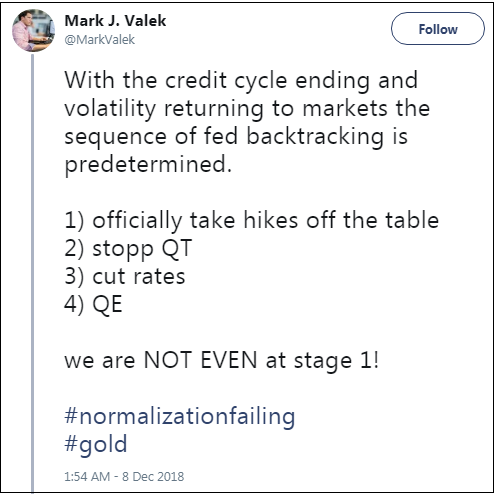

Zie de tweet hieronder.

Hun redenen daarvoor zijn de lage rente, het massale geld printen door centrale bankiers en dat ze goud als een hedge tegen dalende beurzen beschouwen.

Bij inflatie én bij deflatie

Daarbij zeggen deze Private Banks in onderstaand citaat precies hetzelfde als ik u dinsdag al vertelde.

De private bankiers zien goud stijgen bij inflatie én bij deflatie.

Als de kudde op gang komt…

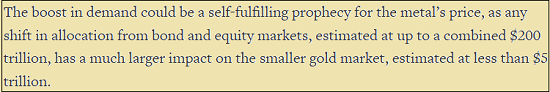

Misschien nog veelzeggender over het enorme stijgingspotentieel van goud is onderstaand citaat.

De obligatie- en aandelenmarkt is $200 biljoen groot, terwijl de goudmarkt minder dan $5 biljoen bedraagt.

Zélfs als slechts een beperkt deel van de enorme kudde obligatiebeleggers hun niets opbrengende oblgaties inruilen voor goud, dan ontploft de goudprijs!

En als een groter deel van die enorme kudde richting goud wil…

Kinderspel

Tijdens de vorige periode van stijgende inflatie (jaren 70) steeg de goudprijs met ruim 2000%.

De situatie van toen was echter kinderspel vergeleken met de huidige recessie/depressie.

Goud zal daarom de komende jaren véél harder stijgen. En de winsten van goudproducenten zullen veel sneller stijgen dan de goudprijs.

Daarnaast liet ik u vorige week zien dat goud- en zilveraandelen relatief gezien maar liefst 70% goedkoper zijn dan goud.

Spotgoedkoop én snel stijgende winsten. Ideale combinatie!

Helemaal gratis

Afgelopen maand stuurden we vijf extra goudtips en vier extra zilvertips naar onze TopAandelen-abonnees.

Daar bovenop stuurden we ze vorige week een extra goudtip. Een goudproducent wiens operationele winst afgelopen kwartaal met maar liefst 792% steeg!

Als nieuwe TopAandelen-abonnee ontvangt u al deze extra tips helemaal gratis als extra service bij uw abonnement.

Lange termijn koerspotentieel: Véél meer dan 1000%.

De superrijken gaan richting goud. Wat doet U?

Klik hier om snel TopAandelen-abonnee te worden.