In augustus 2018 begon de huidige bull markt in goud terwijl de Federal Reserve de rente regelmatig verhoogde én aan Quantitative Tightening deed.

Ofwel eerder geprint geld weer terug uit de markt halen, en laten verdwijnen.

Dat werd een enorme flop.

Nadat de beurs in het vierde kwartaal van 2018 een bijna 25% daling voor de kiezen had gekregen, draaide Powell als een blad aan een boom.

Nieuwe poging

Gisteren werd uit de Fed-notulen duidelijk dat de Federal Reserve volgende maand de rente met een half procent wil verhogen…

…én opnieuw wil beginnen met Quantitative Tightening.

Zoals u in bovenstaande tweet kunt zien, voelen ze zich door de hoge inflatie gedwongen om nu dubbel zo hard gaan als in 2018.

Economische ramp

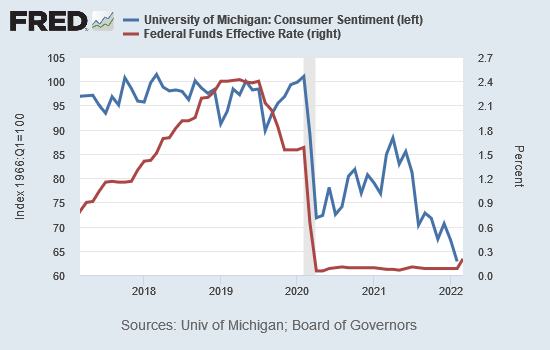

Toen werd het een flop terwijl het Amerikaanse consumentenvertrouwen tussen 95 en 100 schommelde (blauwe lijn in grafiek).

Nu wil de Fed dubbel zo hard gaan, terwijl het consumentenvertrouwen zélfs fors lager is dan tijdens het dieptepunt van de coronacrisis.

Dit draait uit op een economische ramp.

De Fed gaf toen het startsein voor de huidige bull markt in goud.

Nu zal goud véél harder stijgen.

Historisch goedkoop

Vooral voor goudaandelen is dit een ideaal scenario.

Ondanks dat goudaandelen sinds kort relatief beter presteren dan goud, zijn ze nog steeds historisch goedkoop in relatie tot de goudprijs.

Twee weken geleden liet ik u al zien dat dit een unieke situatie is die sinds 1950 niet meer is voorgekomen.

Dit is hét ideale scenario voor goud, maar nog veel meer voor goudaandelen.

Echte stijging moet nog beginnen

De aandelen uit ons “Goudaandelen Groei Rapport” stegen sinds het begin van de huidige stijgingsfase (sep30) al met gemiddeld 47% in koers.

Terwijl de échte stijging nog moet beginnen.

Drie aandelen van superwinstgevende goudproducenten, wiens winsten exploderen als gevolg een snel stijgende productie én de snel stijgende goudprijs.

Deze belachelijk goedkope aandelen stijgen ook de komende tijd het allerhardste in koers.

Profiteer van deze unieke situatie!

Bestel hier het “Goudaandelen Groei Rapport”