Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Een ‘fantastisch’ banenrapport

Na slechte cijfers van New York Community Bank concludeerde de markt donderdag dat banken nu écht last krijgen van de vastgoedcrisis, en dus dat een renteverlaging op handen is.

Vervolgens bleek vrijdag dat de Amerikaanse economie 353.000 banen had gecreëerd, waarna de stemming weer compleet veranderde.

Zo snel kan de stemming veranderen.

Wie echter iets verder kijkt dan alleen dat cijfer weet al snel dat het met de arbeidsmarkt juist niet goed gaat.

Allereerst rapporteert het BLS twee banencijfers (Establishment Survey en Household Survey) die voordien ongeveer gelijk bewogen.

Nu geeft de Household Survey aan dat er vorige maand juist 31.000 banen verloren gingen.

Daarnaast is de gemiddelde werkweek gedaald naar het kortste aantal uren sinds de kredietcrisis (bijvoorbeeld omdat zzp’ers minder uren maakten).

Waardoor het totaal aantal door Amerikanen gewerkte uren vorige maand juist daalde, en nu het laagste is sinds augustus.

Kijk je serieus naar de cijfers, dan weet je dat de Amerikaanse arbeidsmarkt juist aan het verzwakken is.

2. Ideaal instapmoment

Kijken we naar wat ik hierboven beschreef, dan zien we dat de problemen bij banken echt én serieus zijn, terwijl het narratief van een sterke arbeidsmarkt aanwijsbaar onjuist is.

Ofwel, die renteverlaging gaat er komen, en dat is zéér positief voor goud en zilver.

Wat het extra interessant maakt is waar Garic Moran ons in onderstaande tweet op wijst.

Open interest (aantal openstaande futures contracten) is voor goud nu op het laagste niveau van de afgelopen jaren.

En dat gaat vrijwel altijd gepaard met een bodem in goud.

Het unieke van de huidige situatie is dat we deze situatie nu zien terwijl goud al boven $2000 noteert.

Voor goud zien we hier een ideaal instapmoment.

Naast drie extra uraniumtips stuurden we onze TopAandelen-abonnees afgelopen vrijdag ook een nieuwe extra goudtip.

Als nieuwe abonnee ontvangt u al deze extra tips helemaal gratis bij het ingaan van uw abonnement.

Klik hier om ook TopAandelen-abonnee te worden!

3. Opnieuw te laat

In een interview bij 60 Minutes gaf Powell gisteren aan dat hij de rente komende maand misschien nog niet gaat verlagen.

Hij wil er eerst zeker van zijn dat inflatie daadwerkelijk naar 2% is gedaald.

Daarmee presenteert hij zich voor het grote publiek als een voorzichtig, en dus zeer verantwoordelijk centrale bankier.

De werkelijkheid is dat inflatie sinds vorig jaar snel is gedaald naar de huidige 3,3%.

En dat inflatie zonder de puur theoretisch berekende huisvestingskosten al ruim een half jaar lager dan 2% is.

Powell wil bij een reële inflatie lager dan 2% de Fed-rente op 5,5% houden.

Terwijl hij weet dat een renteverlaging met grote vertraging effect heeft op de economie.

Powell doet hetzelfde als twee jaar geleden. Veel te laat in actie komen.

Gezien de nu oplaaiende vastgoedcrisis én de opnieuw snelgroeiende problemen bij regionale banken, achten wij de kans groot dat hij de rente in maart wél gaat verlagen.

En niet met 0,25%, maar direct met 0,5%.

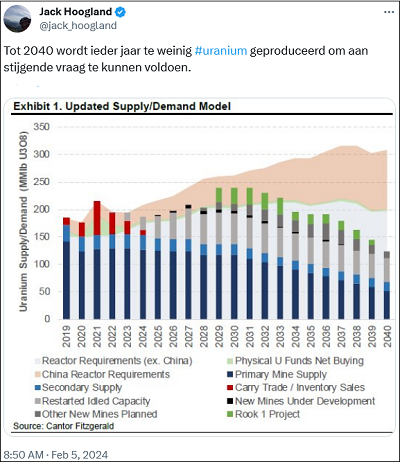

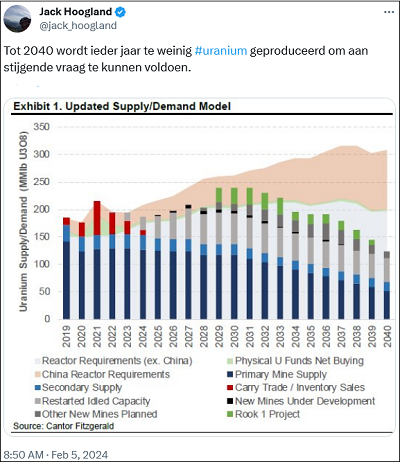

4. Zeker tot 2040 een jaarlijks tekort

Als je de cijfers uit mijn artikel van vrijdag goed tot je laat doordringen, dan weet je hoe uniek en hoe extreem de situatie is voor uranium.

Er is geen grondstof ter wereld waarbij je een tekort ziet dat zo extreem is als bij uranium.

Nadat bekend werd dat ’s werelds grootste uraniumproducent haar productiedoelstelling voor 2024 en 2025 niet zal halen…

…heeft Cantor Fitzgerald haar verwachtingen voor vraag en aanbod bijgewerkt.

Dit jaar én alle jaren tot 2040 zal te weinig uranium wordt geproduceerd om alle kerncentrales aan de gang te houden.

En er is geen zicht op meer nieuwe mijnen die uraniumproductie de komende tien jaar kunnen verhogen.

Zoals ik u vrijdag al vertelde, draait dit uit op een oneindig lange bull markt met extreme koersstijgingen.

Ook vandaag sturen we twee nieuwe extra uraniumtips naar onze TopAandelen-abonnees.

Meldt u hier snel aan om ook abonnee te worden!

5. Chinese zonnepanelen

China produceert spotgoedkope zonnepanelen waar Europese fabrikanten onmogelijk tegenop kunnen concurreren.

Want de Chinese zonnepanelen worden gefabriceerd met forse overheidssteun of onder dwangarbeid (Oeigoeren).

Uiteraard met als doel om Europese fabrikanten uit de markt te drukken, en zo een monopolie voor zichzelf te creëren.

Omdat Europese overheden die zonnepanelen met subsidies aan de consument nóg goedkoper maken, maken we onszelf wijs dat zonne-energie zeer rendabel is.

De in doodsnood verkerende Europese industrie klopt nu bij de EU aan voor overheidssteun, zodat ze hun zonnepanelen net zo goedkoop als China kunnen produceren.

De enige juiste aanpak zou zijn om een zeer forse importheffing te leggen op Chinese zonnepanelen.

Maar dan kunnen we onszelf niet langer wijsmaken dat zonne-energie zo rendabel is.

Als laatste nog even dit…

In 1992 leerde Stanley Druckenmiller van George Soros dat als je écht overtuigd bent van een belegging, je voor de hoofdprijs moet gaan.

Vervolgens speelde hij met een zodanig grote positie in op een daling van het Britse Pond, dat het zelfs een valutacrisis veroorzaakte.

Hoewel ik nooit met leverage (geleend geld) zal beleggen, geldt dit principe wat mij betreft nu voor uranium.

Ik ga met uraniumaandelen voor de hoofdprijs.

Het meest veelbelovende uraniumaandeel ooit

Vorige week vrijdag vertelde ik u al over het unieke uraniumaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Bedrijf dat de afgelopen tien jaar een enorme hoeveelheid grond heeft opgekocht in het meest uraniumrijke gebied ter wereld.

Heeft nu een strategische meesterzet gedaan door samen te gaan met twee andere uraniumbedrijven.

Door deze fusie bezit dit bedrijf nu meerdere veelbelovende projecten op een grondgebied van maar liefst 29.000 km².

Da’s een gebied bijna zo groot als heel België!

Heeft daarbij een uraniumreserve van 58 miljoen pond, aan een dichtheid die ruim drie keer zo hoog is als gemiddeld.

Als dit bedrijf dat uranium boven de grond haalt tegen een winst van slechts $25 per pond, dan is het al $1,5 miljard waard.

En heeft het aandeel al 675% koerspotentieel.

Dat terwijl het écht serieus investeren in exploratie nu pas gaat beginnen.

Met haar enorme grondgebied gaat dit bedrijf de komende jaren een veelvoud van de huidige 58 miljoen pond ontdekken.

Waardoor het koerspotentieel ook een veelvoud van 675% bedraagt.

Het lijkt er sterk op dat we deze maand het meest veelbelovende uraniumaandeel ooit hebben ontdekt.

Profiteer maximaal van de enorme uranium bull markt!

Bestel hier het splinternieuwe “Super Rendement Rapport”