Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op X zijn tegengekomen.

1. Een stuk minder hobbelig

Vorige week vertelde ik u dat 2025 wel eens een hobbelige start kon hebben, omdat het gesteggel rond het schuldenplafond werd uitgesteld tot half maart.

Dit weekend zag ik echter dat desondanks vanaf 1 januari een schuldenplafond is ingesteld.

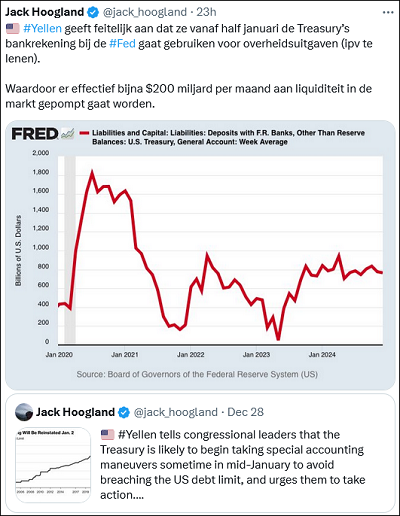

Waardoor Yellen vanaf medio januari de bankrekening van de Treasury bij de Fed moet plunderen om de overheid draaiend te houden.

Op die bankrekening heeft de Treasury, ofwel het Amerikaanse Ministerie van Financiën, nog $764 miljard aan saldo staan.

Zoals ik in de tweet aangeef, betekent dit dat er vanaf medio januari effectief bijna $200 miljard per maand aan liquiditeit in de markt gepompt gaat worden.

Waaardoor het eerste kwartaal van 2025 een stuk minder hobbelig lijkt te worden dan vorige week nog werd verwacht.

2. Japan moet aan de bak

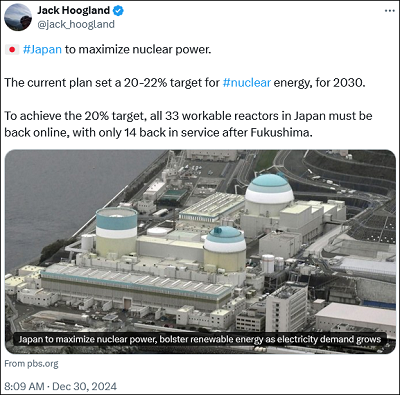

Twee weken geleden liet ik u al zien dat Japan haar aandeel kernenergie wil verhogen van de huidige 8,5% naar 20-22%.

Wat ik toen miste was dat dit doel al in 2030 moet zijn bereikt.

En dat is te begrijpen, want Japan is voor zowat al haar olie en gas afhankelijk van het buitenland.

Om dit doel te bereiken, moet Japan de komende jaren nog 19 na Fukushima gesloten reactoren heropstarten.

Bovenop de stortvloed aan positief nieuws, is dit extra positief voor uranium.

Want Japan moet hiervoor direct beginnen met méér uranium inkopen.

Met het wel zéér unieke uraniumaandeel waarover ik u vrijdag vertelde, ga je de komende tijd dubbel zo hard profiteren van de bullmarkt in uranium.

Klik hier om dat artikel nog even te lezen!

3. Tegengestelde beweging

Een uitzonderlijke ontwikkeling van de afgelopen maanden is dat de Fed sinds september de rente met 1 procent in heeft verlaagd…

…maar dat de rente op onder meer 10-jarige staatsobligaties sindsdien juist met een vol procent zijn gestegen.

Dat laatste is een belangrijke reden dat goud, zilver en vooral grondstoffen sinds begin november onder druk staan.

We zien vooral de afgelopen weken echter weer diverse berichten verschijnen over grote problemen in diverse belangrijke sectoren.

Die hoge rente kan onmogelijk gehandhaafd blijven zonder grote economische schade, en aan de Citi Economic Surprise index zien we dan ook dat binnenkomende cijfers steeds vaker slechter zijn dan verwacht.

Grote kans dat we de komende maanden op de obligatiemarkt weer een soortgelijke daling zien als in de periode mei tot september.

4. Zodra de rente weer onder het inflatieniveau daalt…

In onze vooruitblik op 2025 liet ik u al zien dat Morgan Stanley zéér positief is over uranium, zilver en koper, en ook positief over goud.

De tweet hieronder laat zien dat ook andere Wall Street-analisten verwachten dat 2025 een goed jaar zal worden voor goud.

Naast het verlies van vertrouwen in obligaties, wijzen zij op de maar liefst $6.700 miljard die nu in geldmarktfondsen zitten.

Zodra de rente weer onder het inflatieniveau daalt (wat onvermijdelijk is), gaan de eigenaren van dat geld op zoek naar een alternatief.

En omdat het hier géén aandelenbeleggers betreft, is het logisch om te verwachten dat ze een deel van dat geld in goud zullen steken.

Goud is op weg om niet alleen als alternatief voor de spaarrekening, maar ook als alternatief voor geldmarktfondsen en obligaties te dienen.

Waardoor de komende jaren een ongekend grote stroom geld richting goud zal vloeien.

Voor bescherming van koopkracht is het juist nu extra belangrijk om spaargeld (groten)deels om te zetten in goud.

Holland Gold biedt nu onder meer een gemakkelijke manier om maandelijks goud en/of zilver te sparen, en zo een mooi stuk vermogen op te bouwen.

Klik hier voor meer info!

5. Over het hoogtepunt heen

Trump wil de Amerikaanse olie- en gasproductie doen stijgen, maar ook de Wall Street Journal verwacht dat daar weinig van terecht gaat komen.

Naast het feit dat Amerikaanse olieproducenten voorzichtig zijn met nieuwe investeringen, is er nog een zeer belangrijke reden.

Schaliegas en -olie zijn de belangrijkste oorzaak voor een fors stijgende Amerikaanse olie- en gasproductie sinds 2011.

In de voor schaliegas en -olie belangrijke regio’s zijn de grote olie- en gasvelden echter over hun hoogtepunt heen.

De dagelijkse productie is daar nu effectief aan het dalen, en omdat die daling een geologische oorzaak heeft, is die onomkeerbaar.

Combineer dat met stimulerende centrale banken en het gevolg is dat olie en gas de komende jaren fors in prijs zullen stijgen.

Dit zijn twee belangrijke redenen waarom we voor ons "Super Rendement Rapport" vorige maand een aardgasaandeel selecteerden, en deze maand onder meer een spotgoedkoop aandeel uit de oliesector, dat een hoog dividend oplevert.

Als laatste nog even dit…

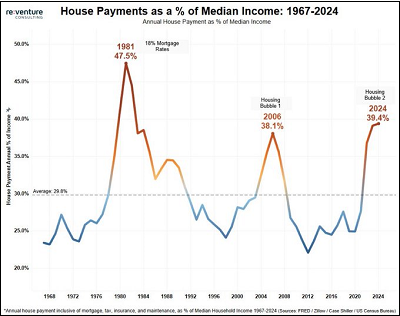

De maandlasten voor een huis in de VS zijn in de geschiedenis slechts twee keer zo hoog geweest als nu.

In 1981 toen hypotheekrente 18% was en in 2006 toen de huizenmarkt aan de rand van de grootste crisis in de geschiedenis stond.

Als de (hypotheek)rente niet snel omlaag gaat…

Een zeldzaam cadeau

Vrijdag vertelde ik u al over het wel zéér unieke uraniumaandeel dat we voor ons splinternieuwe "Super Rendement Rapport" ontdekten..

Waarbij sprake is van een onvoorstelbare situatie die je als belegger vrijwel nooit tegenkomt.

Een aandeel van een bedrijf dat diverse veelbelovende uraniumprojecten bezat, maar heeft verkocht in ruil voor cash en/of pakketten aandelen.

Het bezit pakketten aandelen in zes beursgenoteerde uraniumbedrijven, die stuk voor stuk een enorm koerspotentieel hebben.

Daarbovenop heeft het nog een pakket aan verkregen opties en nog één veelbelovend uraniumproject dat ook gaat worden verkocht.

Het unieke is dat de beurswaarde van alléén de zes aandelenpakketten (per 26 december) al bijna 90% hoger is dan de koers van dit aandeel.

Stijgen de koersen van deze zes aandelen de komende jaren met gemiddeld 500% (onze absolute minimumverwachting), dan stijgt de koers van dit aandeel met meer dan 1000%.

Dan hebben we de potentiële opbrengsten van de verkregen optiepakketten en van de verkoop van het hierboven genoemde project nog niet eens meegerekend!

Door deze enorme korting is het koerspotentieel meer dan dubbel zo hoog als het gemiddelde uraniumaandeel.

Dit is dan ook een zeldzaam cadeau dat we krijgen doordat beleggers de afgelopen tijd hebben zitten slapen.

Profiteer van dit zeldzame cadeau!

Bestel hier het splinternieuwe "Super Rendement Rapport"