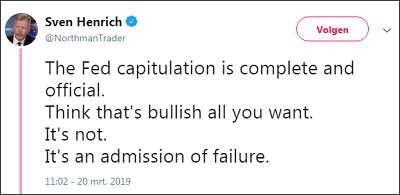

Gisteren vertelde ik u in dit artikel dat de Federal Reserve afgelopen woensdag definitief de handdoek in de ring heeft gegooid.

De rente zal altijd laag blijven en de Fed zal geld printen. Veel geld. Tot in het oneindige.

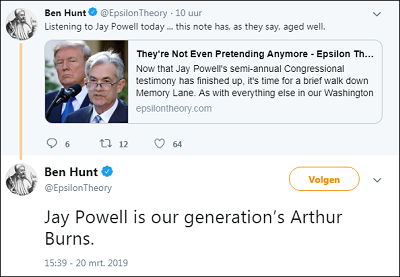

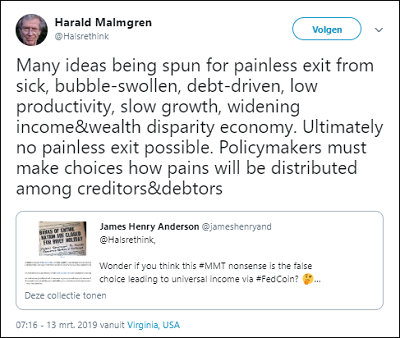

Op de tweet hieronder zien we hoe dat er daadwerkelijk uit gaat zien. Politici zullen fors geld uitgeven om te investeren in een sociaal rechtvaardige samenleving en om economische groei te stimuleren.

Door al dat investeren en stimuleren zullen staatsschulden en begrotingstekorten razend snel oplopen.

Vervolgens gaat de Fed geld printen, koopt daarmee staatsobligaties, waardoor de rente over de snel stijgende staatsschuld laag blijft.

Het grote verschil met de afgelopen jaren zal zijn dat de leidende rol niet bij de centrale bankiers ligt, maar bij de overheid. Dus bij de politici.

De verkeerde soort inflatie

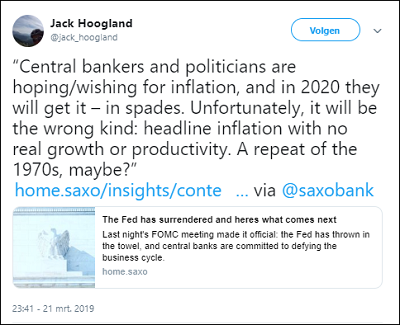

De tweet hieronder beschrijft perfect wat het gevolg van dit alles gaat zijn.

Het gevolg van direct in de economie injecteren van al dat geprinte geld is stijgende inflatie.

Centrale bankiers en politici willen inflatie. En dat zullen ze krijgen ook.

Alleen is de kans levensgroot dat we de verkeerde soort inflatie krijgen. Het soort inflatie dat we in de jaren 70 zagen.

Geen economische groei. Wél snel stijgende inflatie. Stagflatie dus.

Geen limiet op stijging goudprijs

Met als gevolg dat er geen limiet zal staan op de stijging van de goudprijs.

Koersen van goud- en zilveraandelen zullen de komende jaren nog véél harder omhoog knallen dan de goudprijs.

Goede goud- en zilveraandelen zullen de komende jaren niet met honderden, maar met duizenden procenten in koers stijgen.

Maar liefst 11 extra goud- en zilvertips

De afgelopen tijd stuurden we al elf extra goud- en zilvertips naar onze TopAandelen-abonnees.

Als nieuwe TopAandelen-abonnee ontvangt u al die 11 extra tips gratis als welkomstgeschenk.

Met al deze extra goud- en zilvertips bent u perfect gepositioneerd om optimaal te profiteren van enorme koersstijgingen.

Klik hier om snel TopAandelen-abonnee te worden!

Deel dit artikel per mail of via uw sociale media: