Ik heb deze maand meerdere artikelen geschreven, waarin ik vanuit verschillende invalshoeken liet zien waarom 2019 een superjaar voor goud- en zilver(aandelen) gaat worden.

Het jaar is alvast goed begonnen!

Goud door weerstand $1300

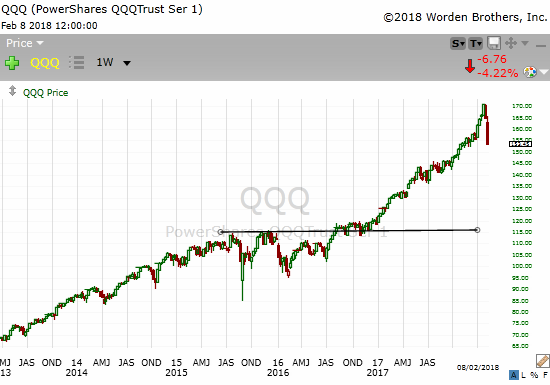

Op de koersgrafiek hieronder zien we dat de goudprijs afgelopen vrijdag door de weerstand van $1300 brak.

De goudprijs steeg tijdens de beursdaling van het vierde kwartaal. Maar toen de beurs deze maand herstelde, weigerde goud om te corrigeren. En nu breekt goud door $1300 terwijl de beurs nog niet eens een nieuwe daling heeft ingezet!

Ik zet het hieronder daarom even met hoofdletters.

DIT IS EEN DIJK VAN EEN KOOPSIGNAAL!

Het meest positieve signaal dat je kunt krijgen

Het maakt voor goud nu blijkbaar niet meer uit of de beurs stijgt, zijwaarts beweegt of daalt.

Het maakt voor goud óók niet meer uit of de dollar stijgt, zijwaarts beweegt, of daalt.

De goudprijs steeg de afgelopen maanden in alle omstandigheden. Dat is het meest positieve signaal dat je als belegger kunt krijgen.

De trein is nu definitief aan het vertrekken

Ik vertelde u al een paar keer dat dit doet denken aan de eerste helft van 2016. Alleen zijn de omstandigheden voor een forse, langdurige stijging nu héél veel beter.

Voor goud en zilver staan ALLE seinen op groen. En de trein is nu definitief aan het vertrekken.

Vandaag extra goudtip én extra zilvertip!

Als nieuwe TopAandelen-abonnee ontvangt u sowieso de vijf extra goudtips die we vorige maand naar onze TopAandelen-abonnees stuurden.

Vandaag sturen we nog een extra goudtip én een extra zilvertip uit.

Als nieuwe TopAandelen-abonnee ontvang je dus in totaal maar liefst 7 extra goud- en zilvertips. Die een onvoorstelbaar hoog koerspotentieel hebben.

Maak van 2019 een superjaar!

Klik hier om snel TopAandelen-abonnee te worden

Deel dit artikel per mail of via uw sociale media: