Ik zie op een jaar tijd ongelofelijk veel plaatjes, overzichten en grafieken voorbij komen. Er is echter één grafiek die op mij de allermeeste indruk heeft gemaakt.

De reden is simpel. Die grafiek vertelt je waar je de komende 5-10 jaar in moet beleggen.

Eerst even naar onderstaande tweet. Jeffrey Gundlach wordt algemeen gezien als de koning van de obligaties. Alleen vindt hij obligaties nu niet langer interessant als belegging.

Beleg vanaf 2018 in grondstoffen!

Gundlach geeft aan dat zijn beste idee voor 2018 is om meer in grondstoffen te gaan beleggen. Dus in goud, zilver, andere edelmetalen, uranium, koper, zink, ijzererts, landbouwgrondstoffen etc.

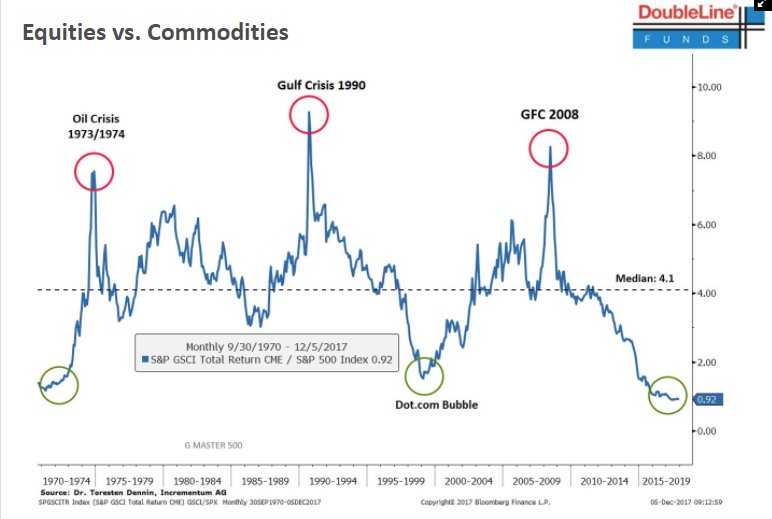

Uit Gundlachs interview met CNBC is zéér duidelijk op te maken dat hij zich baseert op dezelfde grafiek die op mij enorme indruk heeft gemaakt, en die ik vorige week al in dit artikel plaatste.

Aandelen zijn duur. Grondstoffen zijn goedkoop.

De boodschap van de grafiek is duidelijk. Aandelen zijn duur. Grondstoffen zijn goedkoop.

Grondstoffen zijn in relatie tot de beursindices nu net zo goedkoop als in 1971 en in 1999. Die jaren waren het startsein voor tien jaar lang ongelofelijke winsten met goud, zilver en andere grondstoffen.

De reden is simpel. De afgelopen vijf jaar is er véél te weinig geïnvesteerd in toekomstige productie als gevolg van te lage prijzen. We staan daarom nu aan het begin van een jarenlange periode van stijgende grondstofprijzen.

Zo profiteer je de komende jaren maximaal

Voor onze TopAandelen service gaan we de koersgrafieken van alle grondstoffen zeer goed in de gaten houden.

Zodra we voor een bepaalde grondstof (zoals nu met uranium) een stijgende trend zien, zoeken we voor u het beste aandeel om daarvan te profiteren.

Zo profiteert u als TopAandelen-abonnee maximaal van jarenlange fose koersstijgingen van grondstofaandelen.

Klik hier om TopAandelen-abonnee te worden!

Deel dit artikel per mail of via uw sociale media: