De afgelopen maanden is mensen massaal wijsgemaakt dat het dom is om je geld op de spaarrekening te houden. Dat je het aan het werk moet zetten.

Financieel adviseurs overal ter wereld haalden mensen over om geld in index-ETF’s te steken.

De rente blijft laag, de beurs blijft stijgen, geen centje pijn. Dat beleggen in een beursindex ook risico inhield, was iets van vroeger.

De hoeveelheid geld die de afgelopen twee jaar richting ETF’s vloeide, is ongekend.

Dit hadden ze nooit verwacht

Al die onervaren ETF-beleggers zien nu dingen gebeuren, die ze nooit hadden verwacht. En waarover hun financieel adviseur ze had verteld dat ze juist niet zouden gebeuren.

De ETF-bubbel is zó groot dat alléén die enorme kudde onervaren, nerveuze ETF-beleggers al een verkoopgolf (dus crash) kan veroorzaken.

Dat komt dan bovenop de enorme structurele problemen waarover ik u maandag al in dit artikel vertelde.

25% verdere daling zou volstrekt normaal zijn

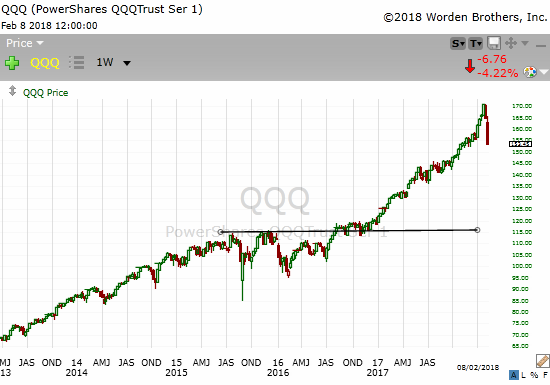

Daarnaast is het goed om hieronder even naar de lange termijn koersgrafiek van de Nasdaq-100 index te kijken.

Op deze koersgrafiek zie je dat een daling richting de vorige top rond $115 volstrekt normaal is. Een daling richting $115 betekent een 25% daling vanaf het huidige niveau.

Een 25% verdere daling zou dus volstrekt normaal zijn. Ook zonder alle hierboven vermelde structurele problemen.

Bescherming inbouwen is het allerminste wat je nu MOET doen

Iedereen bepaalt zijn eigen koers. Maar onze bescheiden mening is dat je nu op zijn allerminst bescherming MOET inbouwen.

Afgelopen maandag voordat de beurs opende, hebben we onze TopAandelen-abonnees, onze GoedNieuwsBeleggen-abonnees én de abonnees van ons “Bescherm Tijdig je Portefeuille!” rapport al een signaal gestuurd.

Vandaag sturen we ze een nieuwe update, waarin we de suggestie doen om de portefeuille volledig te beschermen.

Op een simpele, voor iedere belegger gemakkelijk uitvoerbare manier.

Ook uw portefeuille op een simpele, effectieve manier beschermen?

Bestel dan snel het “Bescherm Tijdig je Portefeuille!” rapport.

Deel dit artikel per mail of via uw sociale media: