Nadat ik u gisteren vertelde over waarom het risico op een forse beursdaling nu enorm hoog is, knalde de beurs direct na opening zomaar even 1,5% omhoog.

Als u dat ook zag, dan moest u misschien een beetje (glim)lachen om mijn waarschuwend artikel.

Ideale situatie

Maar feitelijk was de situatie ideaal. We stuurden onze TopAandelen abonnees bewust een signaal op het moment dat de beurstrend nog als stijgend moet worden beschouwd. Want door zo kort op de bal te spelen, beperken we de maximale kosten tot ongeveer 3%.

Abonnees die gisteren in de eerste uren van de handel ons signaal opvolgden, hadden juist reden om blij te zijn. Want door de gestegen beurs, daalden de maximale kosten tot zelfs lager dan 2%. Terwijl de winst vele malen hoger is als de beurs inderdaad een serieuze daling inzet.

Da’s een ideale risico-rendement verhouding!

Optimisme verdween als sneeuw voor de zon

Na het positieve begin van de dag, leverde de S&P-500 in de laatste uren zomaar even 2/3e deel van haar winst in, om slechts 0,45% hoger te sluiten.

Een beurs die na een slechte dag fors hoger opent, maar vervolgens haar winst grotendeels weer moet inleveren. Iedereen die de beurs al jarenlang volgt weet wat dat betekent. Dat het sentiment danig aan het verslechteren is.

Mijn mening

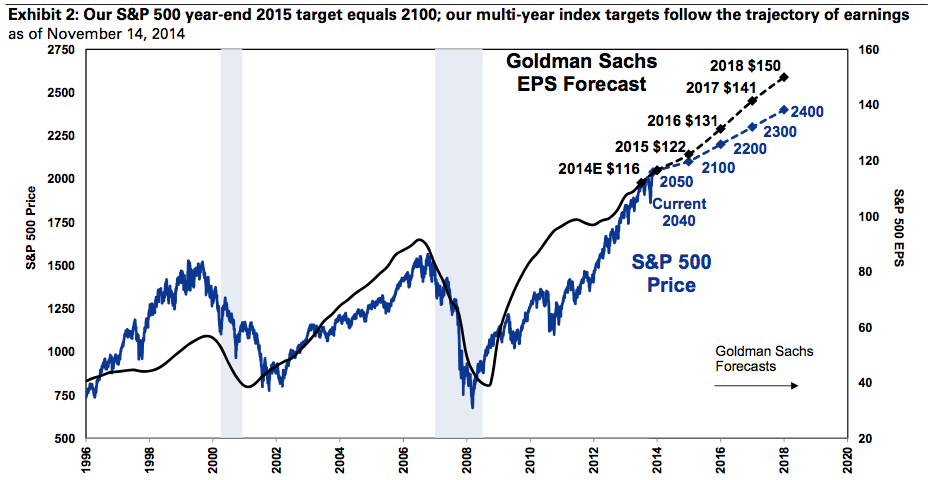

Als serieuze belegger MOET u een strategie bij de hand hebben waarmee u tijdig uw portefeuille kunt afdekken. Je MAG NIET in een situatie komen zoals in 2000 of in 2008. Dáárvoor dient het “Bescherm Tijdig je Portefeuille!” rapport.

Heeft u een dergelijke afdekstrategie nog niet bij de hand?

Klik dan hier om het rapport te bestellen