Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

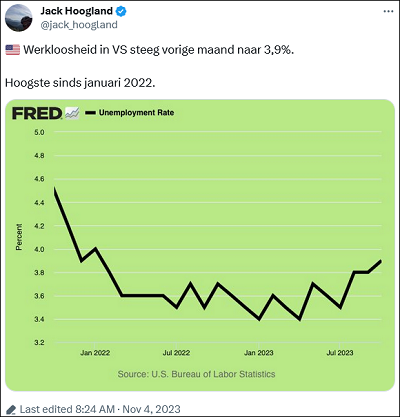

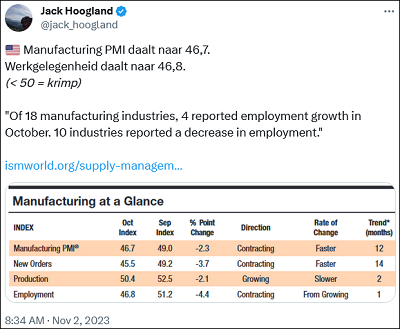

1. Stijgende werkloosheid

Nadat ik u donderdag vertelde over Powell’s speech waarin hij aangaf dat de Fed waarschijnlijk de rente niet verder zal verhogen…

…werd vrijdag duidelijk dat de kans daarop nu inderdaad zéér klein is.

Vrijdag maakte het BLS bekend dat het aantal nieuw gecreëerde banen vorige maand zwaar tegenviel, en dat werkloosheid verder is gestegen naar 3,9%.

Daarnaast werd duidelijk dat de gemiddelde werkweek daalde, en dat looninflatie aan het dalen is.

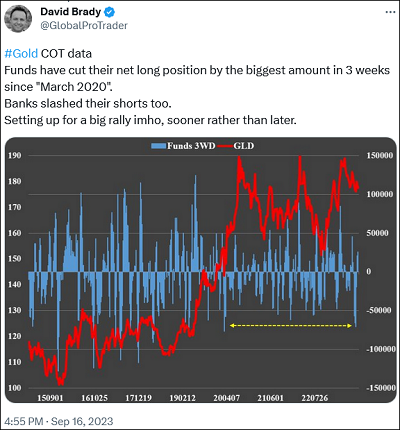

Gevolg van dit nieuws was onder meer dat goudaandelen gemiddeld ruim 4% in koers stegen.

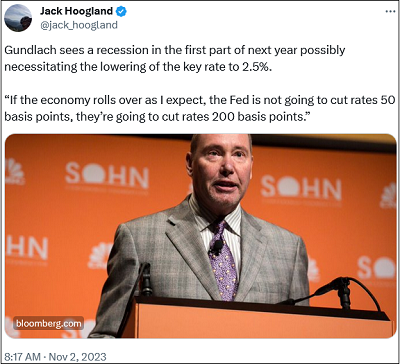

Want het wordt nu steeds duidelijker dat de VS in recessie aan het gaan is, dat inflatie aan het dalen is, en dat de Fed komend jaar weer gaat moeten stimuleren.

Goud en zilver gaan komend jaar zéér fors in koers stijgen.

Lees hier nog even mijn artikel van donderdag!

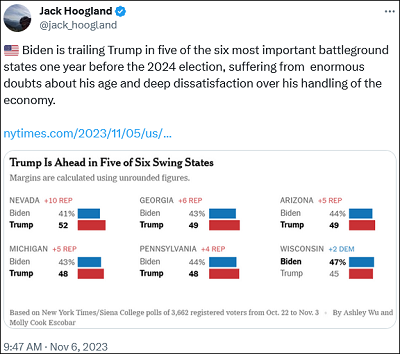

2. Trump aan de leiding

Met nog een jaar te gaan tot de Amerikaanse presidentsverkiezingen, blijkt dat Trump in de peilingen een behoorlijk grote voorsprong heeft op Biden.

Opvallend is dat grote ontevredenheid over Biden’s economische beleid een belangrijke rol lijkt te spelen.

Die ontevredenheid zal komend jaar alleen maar groter worden.

Zodra werkloosheid straks duidelijk boven 4% stijgt, zal de paniek in het Witte Huis toenemen, en zal de roep om stimulering door de Fed snel luider worden.

Sterker nog, Powell zal waarschijnlijk de schuld voor de toenemende economische malaise in de schoenen geschoven krijgen.

Als Powell ergens in het eerste kwartaal van 2024 de rente gaat verlagen, en weer geld gaat printen…

…zullen de economische effecten voor de gewone burger zeer waarschijnlijk pas in 2025 voelbaar worden.

De kans is daarom groot Trump volgend jaar opnieuw president wordt.

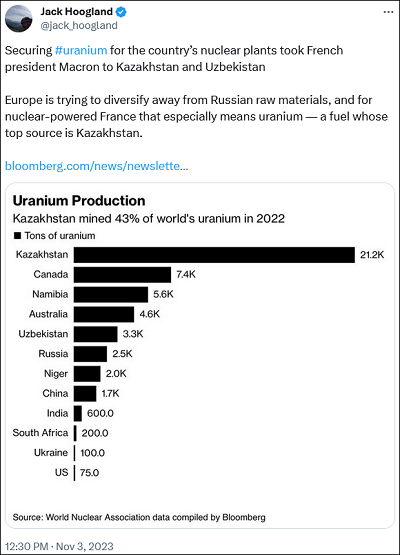

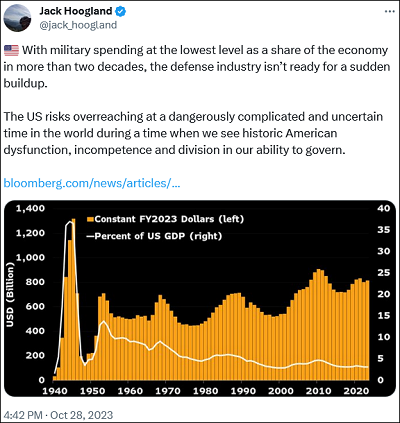

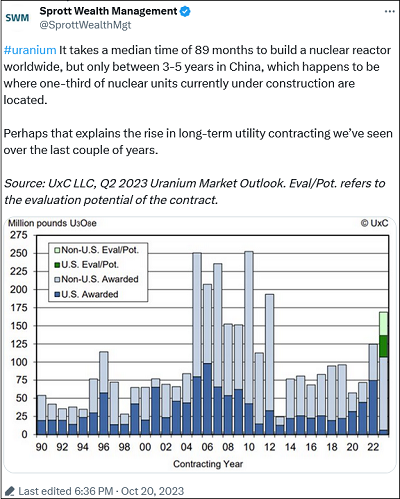

3. Franse uranium stress

Vrijdag vertelde ik u al dat beheerders van kerncentrales zo langzamerhand in de stress schieten…

…uit angst dat ze straks geen uranium meer kunnen krijgen om hun kerncentrales draaiend te houden.

Dat die stress ook in Frankrijk voelbaar is, blijkt uit het bezoek dat Macron vorige week bracht aan Kazachstan.

Het belangrijkste doel van Macron’s bezoek was uranium.

Het simpele feit dat een staatshoofd zich in de strijd werpt om toekomstige levering van uranium veilig te stellen, zegt alles over de huidige situatie.

Al stijgt uranium naar $1000 per pond, kerncentrales zullen de prijs betalen.

Uranium is de grootste bull markt die je ooit gaat meemaken.

Klik hier om mijn artikel van vrijdag nog even te lezen!

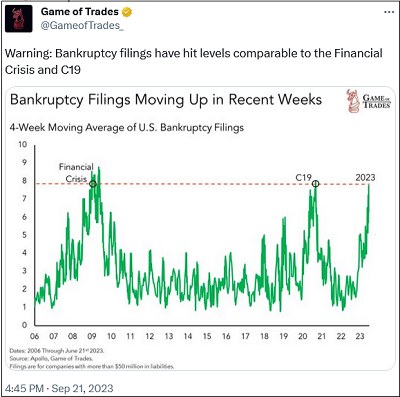

4. Klagende bedrijven

Tot slechts een paar maanden geleden klaagden de 600 grootste beursgenoteerde bedrijven tijdens conference calls…

…vooral over een krappe arbeidsmarkt en hoge inflatie.

Nu hoor je daar niemand meer over.

Nu geven bedrijven aan dat ze bezorgd zijn over de economie…

…en klaagt een recordaantal bedrijven tijdens conference calls over weak demand.

Teken aan de wand.

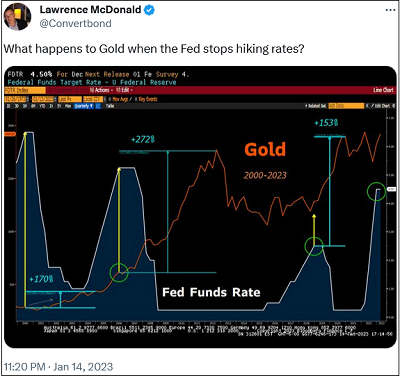

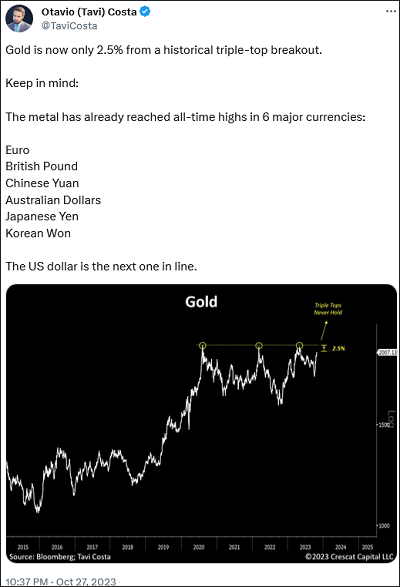

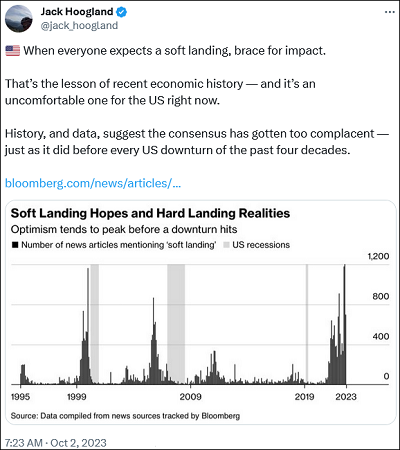

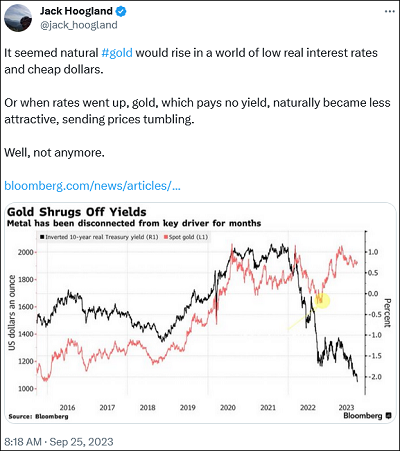

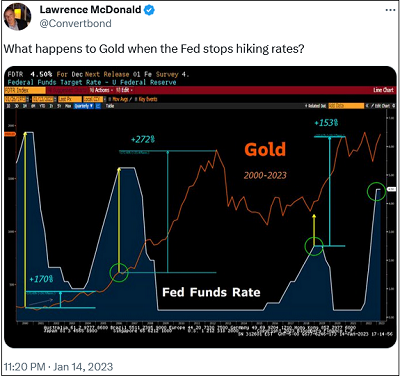

5. Nu renteverhogingen voorbij zijn…

Onderstaande grafiek liet ik u vorige week al zien.

Hij is juist nu echter zó belangrijk, dat ik hem hier nog een keer plaats.

De écht grote stijgingen voor goud vinden iedere keer plaats in de periode nadat de Federal Reserve is gestopt met het verhogen van de rente.

Nu in de VS ook werkloosheid aan het stijgen is, is het duidelijk dat er géén renteverhogingen meer komen…

…maar dat 2024 zal worden gekenmerkt door renteverlagingen.

Goud en zilver zullen komend jaar ongekend hard in prijs stijgen.

De afgelopen weken stuurden we onze TopAandelen-abonnees al enkele extra goud- en zilvertips toe.

Daar bovenop sturen we ze vanmiddag twee nieuwe extra goudtips toe.

Klik hier om ook TopAandelen-abonnee te worden!

Als laatste nog even dit…

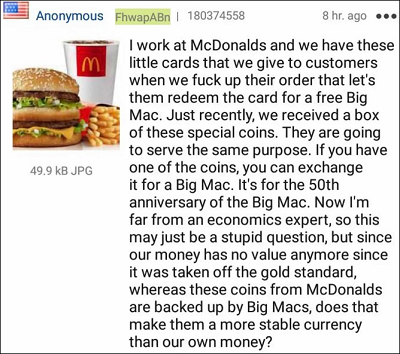

McDonalds medewerker vraagt op social media of een Big Mac tegoedbon een stabielere valuta is dan de dollar.

Antwoord: Inderdaad!

Goudaandeel met oneindig hoog koerspotentieel!

Vorige week vertelde ik u al over het fantastische, zwaar ondergewaardeerde goudaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Bedrijf met drie exploratieprojecten, waarvan er één al zó ver gevorderd is dat de bouw van een nieuwe mijn over een paar maanden kan beginnen.

Deze mijn zal jaarlijks ruim 100.000 ounces goud produceren, tegen ongekend lage all-in productiekosten van slechts $800 per ounce.

Dat geeft aan de huidige goudprijs al een winst van bijna $1200 per geproduceerde ounce goud!

Aandeel is nu nog zéér zwaar ondergewaardeerd, want je koopt het voor slechts 1,7 keer de toekomstige jaarwinst.

Koers moet dus met 950% stijgen om het aandeel als normaal gewaardeerd te kunnen bestempelen.

Daar bovenop is de directie van plan deze mijn uit te breiden, waardoor jaarlijkse productie gemakkelijk kan verdubbelen.

Wat logischerwijs leidt tot verdubbeling van winst, en dus tot een dubbel zo hoog koerspotentieel.

Doe daar een forse stijging van de goudprijs bovenop, en je hebt een aandeel met oneindig hoog koerspotentieel.

Dit spotgoedkope goudaandeel mag je niet laten lopen!

Bestel hier het nieuwe “Super Rendement Rapport”