Sinds de kredietcrisis van 2008 is er nauwelijks nog geïnvesteerd in nieuwe nikkelmijnen.

Terwijl dat door de wereldwijde transitie naar elektrisch rijden wél hard nodig was!

Het gevolg is dat er de komende jaren een gigantisch tekort aan nikkel ontstaat. Waardoor de prijs van deze grondstof enorm hard zal stijgen.

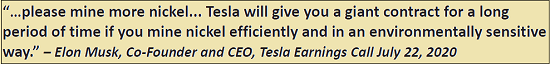

Dat fabrikanten van elektrische auto’s zéér bezorgd zijn over de (toekomstige) beschikbaarheid van nikkel, bewijst onderstaande uitspraak van Elon Musk.

Uniek project

Gisteren stuurden we een splinternieuw “Super Rendement Rapport” naar onze TopAandelen abonnees.

Deze maand ontdekten we een aandeel van een bedrijf dat 100% eigenaar is van een uniek, zeer groot nikkelproject.

Bewezen nikkelreserves behoren na exploratie van slechts 20% van het grondgebied al bijna tot de top tien wereldwijd.

Top drie

Heeft alles in zich om uit te groeien tot één van de drie grootste nikkelmijnen ter wereld.

Juist in een tijd dat er gigantische tekorten ontstaan.

Soortgelijke projecten leverden in het verleden winsten van 650% tot zelfs 5.800% op.

Gezien de enorme impact van elektrisch rijden op de vraag naar nikkel, is de kans levensgroot dat de winst voor dit project eerder richting 5.800% dan richting 650% gaat.

Tot 5800% koerspotentieel. Dit is gigantisch!

Bestel hier het splinternieuwe “Super Rendement Rapport”