Als u ons al een tijdje volgt, dan zal het voor u geen verrassing zijn.

Wij verwachten nog tot minstens 2030 enorme bull markten in onderstaande sectoren.

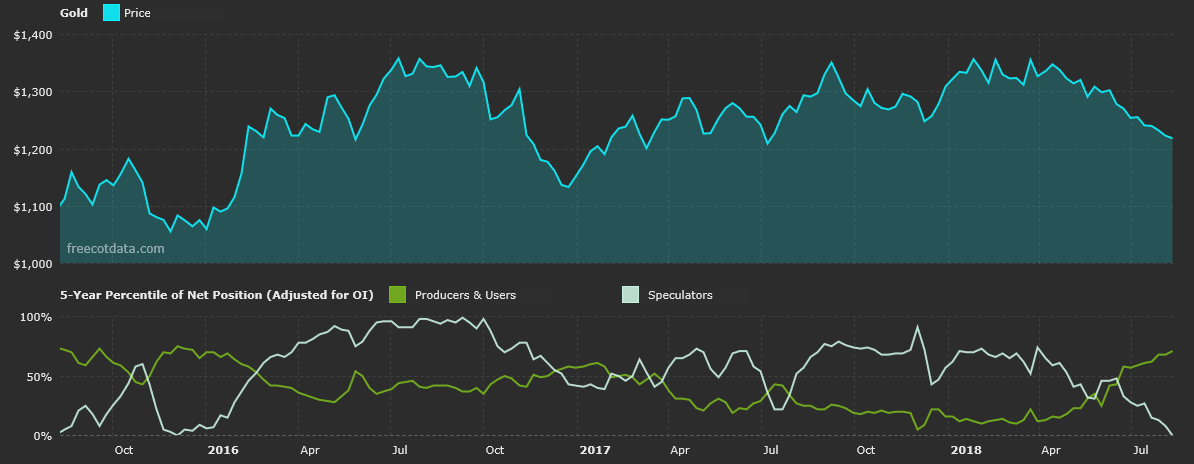

- Goud en zilver

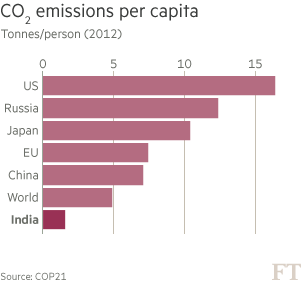

- Uranium

- Grondstoffen benodigd voor (groene) infrastructuur en elektrische auto’s

Deze drie type beleggingen zullen naar onze vaste overtuiging de allerhoogste koerswinsten opleveren.

Belangrijk om te weten is dat iedere langjarige bull markt weliswaar enorme koerswinsten oplevert, maar tussendoor ook periodes van (mogelijk forse) koersdalingen kent.

Nooit in een rechte lijn

Iedere bull markt beweegt zich zo ongeveer als op de rechtergrafiek in onderstaande tweet.

Rommelig en volop correcties. En die correcties duren altijd zodanig lang en/of zijn zo diep dat ze veel beleggers nerveus, gefrustreerd of onzeker maken.

Maximaal rendement. Minder koersschommelingen.

Goud- en zilveraandelen staan onder druk als beleggers verwachten dat we een periode van economische groei met beperkte inflatie tegemoet gaan.

Grondstofaandelen hebben het daarentegen moeilijk als economische groei daalt en de angst voor een naderende recessie de overhand neemt.

Tegelijk staat uranium helemaal los van eender welke economische verwachting. Uraniumaandelen volgen hun eigen patroon.

Wat ons betreft is het dan ook verstandig om in alle drie te beleggen.

Dan profiteer je van drie enorme, minstens tien jaar durende bull markten, terwijl je totale portefeuille een stuk minder last heeft van koersschommelingen.

Wij blijven het hele jaar op zoek!

Wij blijven in ieder geval het hele jaar op zoek naar de beste, meest veelbelovende goud-, zilver-, uranium- én grondstofaandelen!

Waarbij we uiteraard óók oog hebben voor andere goedkope aandelen van financieel sterke, winstgevende en snel groeiende bedrijven.

Ons doel is dat u als TopAandelen-abonnee zo maximaal mogelijk van drie enorme bull markten profiteert.

Deze drie supercycles gaan megawinsten opleveren

Profiteer mee door snel TopAandelen-abonnee te worden!