Sinds ruim een maand vertel ik u er regelmatig over.

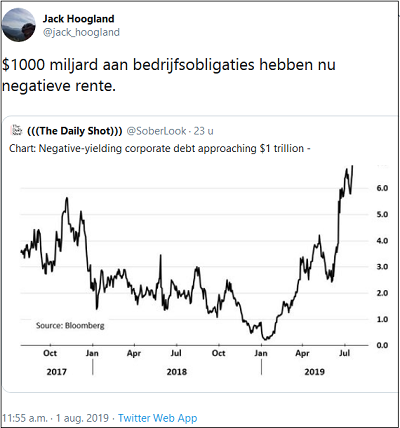

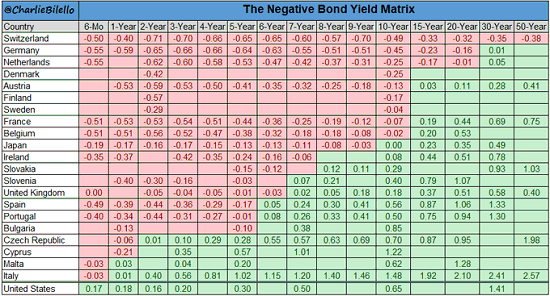

Grote fondsen die traditioneel 40% van hun geld in obligaties beleggen, hebben een megaprobleem. Want die obligaties leveren niet of nauwelijks nog rente op.

Sterker nog, op veel (vooral Europese) staatsobligaties moeten ze zelfs rente betalen. Zie onderstaand overzicht.

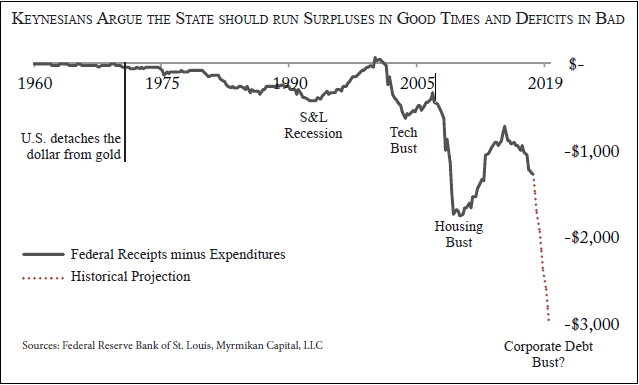

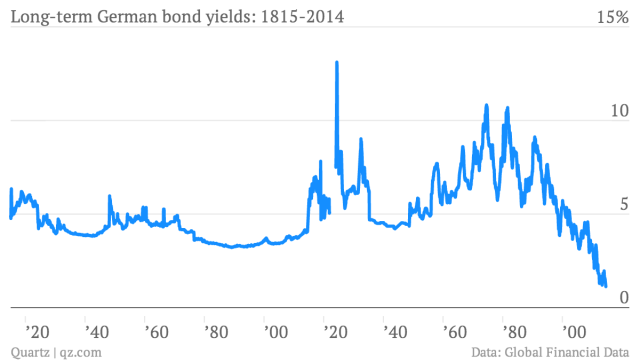

Stijgende inflatie rampzalig voor obligaties

Maar waar al die beleggingsfondsen, pensioenfondsen, hedgefondsen en levensverzekeraars pas écht doodsbang voor zijn, is stijgende inflatie.

Want stijgende inflatie is rampzalig voor obligaties.

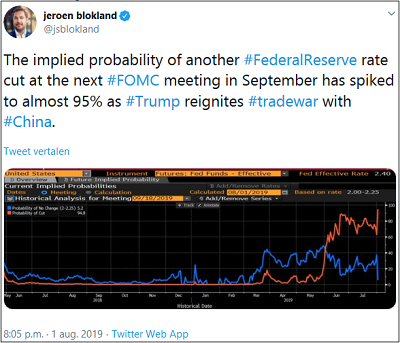

En stijgende inflatie is nu precies dat wat Fed-baas Powell afgelopen donderdag aankondigde te willen bewerkstelligen. Zie tweet hieronder.

Alle grote beleggingsfondsen moeten een oplossing zoeken voor de 40% die ze nu in obligaties beleggen.

Eén oplossing is goud.

$800 miljoen naar goud

Afgelopen maand vertelde ik u al dat Buffett nu ook in goud belegt. En gisteren zag ik een concreet bericht over een pensioenfonds dat voor goud kiest.

Het pensioenfonds voor de politie en brandweer in Ohio gaat 5% van haar geld in goud beleggen. Uit angst voor toekomstige inflatie.

Dat betekent dat alléén dit kleine Amerikaanse pensioenfondsje de komende tijd voor maar liefst $800 miljoen aan goud gaat kopen.

Run op goud

We zien voor onze ogen een trend ontstaan waarbij professionele beleggers én centrale bankiers massaal goud kopen.

Combineer dat met wat ik u vorige week vertelde over de Fed’s voorbereidingen voor helikoptergeld en je weet wat er gaat gebeuren.

Er gaat de komende jaren een run op goud ontstaan.

Goud heeft héél veel stijging voor de boeg. En goudaandelen zelfs nog véél meer!

Nieuwe extra tips

De afgelopen tijd stuurden we al diverse extra goud/zilvertips naar onze TopAandelen-abonnees.

Daarnaast stuurden we ze vrijdag én gisteren een extra uraniumtip. En sturen we vandaag een nieuwe extra goudtip uit.

Als nieuwe TopAandelen-abonnee ontvangt u al deze extra tips helemaal gratis als extra service bij uw abonnement.

En daar bovenop ontvangt u het unieke “Penny Stock Rapport” waar ik u in dit artikel nog over vertelde.

Lange termijn koerspotentieel: Véél meer dan 1000%.

Profiteer maximaal van deze enorme bull markt!

Klik hier om snel TopAandelen-abonnee te worden.