Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Als banken geen leningen meer verstrekken…

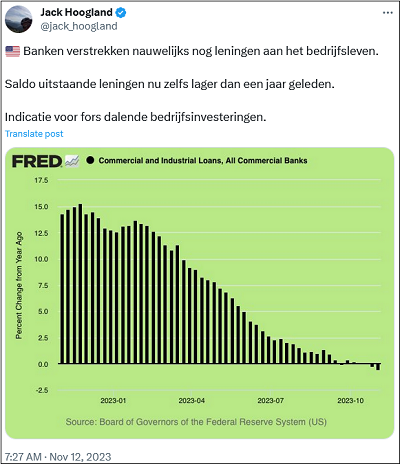

Het totale saldo aan uitstaande leningen aan het Amerikaanse bedrijfsleven is nu zelfs iets lager dan een jaar geleden.

En na aftrek van inflatie zelfs ruim 3% lager.

Banken verstrekken dus nauwelijks nog leningen aan het bedrijfsleven, wat een duidelijke indicatie van fors dalende bedrijfsinvesteringen is.

Omdat bedrijfsinvesteringen de belangrijkste motor voor economische groei zijn, is dit een wel zéér duidelijk signaal dat de Amerikaanse economie in een recessie aan het gaan is.

Donderdag vertelde ik u al dat er maar één manier is om te zorgen dat de economie komend jaar niet helemaal instort.

Die oplossing leidt tot een zéér forse stijging van goud en zilver.

Klik hier om dat artikel nog even te lezen

2. Crisis in de bouw

Vorige week werd nog eens extra duidelijk dat het bar slecht gaat met de bouw in de gehele eurozone.

Eurozone Construction PMI daalde naar 42,7 (lager dan 50 is krimp) waarmee we bijna op het niveau zitten van de crisisjaren 2011 tot 2013.

Ook de euro-economie is hard op weg naar een diepe recessie.

En ook hier geldt dat de ECB komend jaar geen andere keuze heeft dan de rente fors verlagen en massaal geld printen.

Waardoor je als spaarder straks weer 0% rente ontvangt, en ieder jaar verlies gegarandeerd verlies lijdt door inflatie.

Dinsdag vertelde ik u al wat te doen om je spaargeld te beschermen.

Klik hier om dat artikel nog even te lezen!

3. Kiezers willen kernenergie

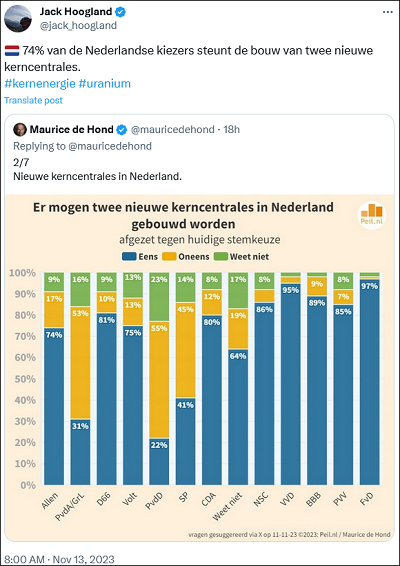

Uit een peiling van Maurice de Hond blijkt dat maar liefst 74% van de Nederlandse kiezers vóór kernenergie is.

Ook kiezers van linkse partijen als D66 en Volt.

Daarnaast zag ik vorige week dat in België maar liefst 85% van de bevolking wil dat bestaande kerncentrales langer open blijven en dat België gaat investeringen in kleine reactoren.

Feit is dat dit in 90% van de landen (zélfs in Duitsland!) hetzelfde is, omdat mensen overal ter wereld een CO2-vrije, stabiele en zo onafhankelijk mogelijke elektriciteitsvoorziening willen.

Alleen deze info is al genoeg om te beseffen dat de vraag naar uranium de komende decennia enorm hard zal stijgen.

Al stijgt uranium naar $1000 per pond, kerncentrales zullen de prijs betalen.

Uranium is de grootste bull markt die je ooit gaat meemaken.

Klik hier om mijn artikel van vrijdag nog even te lezen!

4. Windenergie in de problemen

De afgelopen weken stapelden de berichten over problemen bij bouwers en ontwikkelaars van windmolenparken zich op.

Steeds meer van dit soort bedrijven komen in financiële problemen.

Projecten worden op allerlei plaatsen wereldwijd geannuleerd wegens de gestegen bouwkosten én wegens de hoge rente.

Zoals de tweet duidelijk maakt, zijn windparken afhankelijk van lage rente en overheidssubsidies.

Daarnaast blijken er echter ook problemen met de kwaliteit van windmolens te zijn.

Grote kans dat de populariteit van windmolens de komende jaren fors daalt.

En dat landen in plaats daarvan kiezen voor méér kernenergie.

5. Meer fraude dan in 2008

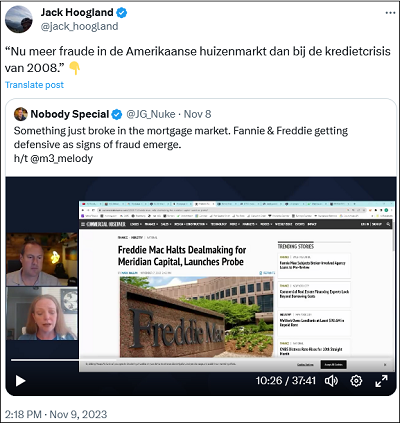

De geschiedenis leert dat een lange periode van stimulerend Fed-beleid altijd leidt tot frauduleuze toestanden.

De afgelopen weken zagen we een opeenstapeling van indicaties dat er de komende tijd meer fraude rond hypotheken en coronasteun aan het licht zal komen.

Eén van de indicaties is dat Freddie Mac (semi-overheidsbedrijf dat liquiditeit verschaft aan de hypotheekmarkt) haar zaken met een grote speler heeft stopgezet en een onderzoek instelt.

Ook blijkt uit een onderzoek van de Fed dat kopers van een tweede huis de afgelopen jaren massaal hebben aangegeven dat het hun eerste huis betrof om zo illegaal te profiteren van een lagere rente.

Volgens huizen- en hypotheekmarkt expert Melody Wright is de totale hoeveelheid fraude nu zelfs groter dan in 2008.

Bovenop de recessie gaat de economie komend jaar een extra tik krijgen omdat een golf van fraude aan het licht gaat komen.

Waardoor de Fed de rente straks razendsnel zal verlagen én weer enorme hoeveelheden geld gaat printen.

Goud en zilver zullen komend jaar extra hard in prijs stijgen.

Vorige week stuurden we onze TopAandelen al twee extra goudips toe.

Klik hier om ook TopAandelen-abonnee te worden!

Als laatste nog even dit…

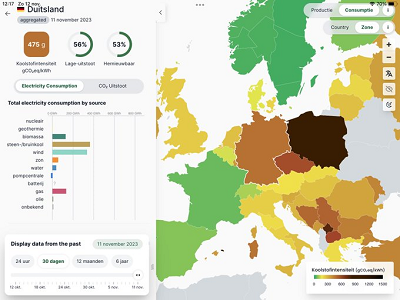

Het schiet lekker op met de Duitse Energiewende.

Na het sluiten van haar kerncentrales is Duitsland afhankelijk van steenkool, en stoot het 10 keer zoveel CO2 uit als Frankrijk.

Als goud straks naar $3000 stijgt…

Vorige week vertelde ik u al over het fantastische, zwaar ondergewaardeerde goudaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Van een bedrijf met een goudmijn in ontwikkeling die jaarlijks ruim 100.000 ounces goud zal produceren…

…tegen ongekend lage all-in productiekosten van slechts $800 per ounce.

Op basis van de huidige koers én de huidige goudprijs koop je dit aandeel nu voor een ongelofelijke 1,7 keer de toekomstige jaarwinst.

Bij een goudprijs van ongeveer $2000 moet de koers dus met 950% stijgen om het aandeel als gemiddeld gewaardeerd te kunnen bestempelen.

Stijgt goud komend jaar echter naar de in het artikel van donderdag berekende $3100…

…dan verdubbelt de winst van dit bedrijf zowat.

En moet de koers van het aandeel met 1820% stijgen om het als gemiddeld gewaardeerd te kunnen bestempelen.

Als je daar dan de toekomstige uitbreiding van de mijn nog bij doet…

…dan kan het koerspotentieel zelfs nog een keer verdubbelen!

Dit superaandeel mag je niet laten lopen!

Bestel hier het nieuwe “Super Rendement Rapport”