Ik ben een boek aan het lezen dat 21 jaar geleden is uitgekomen. The New Market Wizards, geschreven door Jack D. Schwager. Het boek bevat interviews met de meest succesvolle vermogensbeheerders uit die tijd.

Eén van de interviews was met Stanley Druckenmiller. Hij beheerde onder meer een miljardenfonds en behaalde daarmee gemiddeld 38% rendement per jaar. Een ongekende prestatie.

Er is geen enkele logische reden waarom een belegger de hele tijd alleen zou moeten inspelen op stijgende aandelenkoersen.

Dat is één van de lessen die hij in zijn interview meegeeft. Een les die ik persoonlijk maar al te graag ter harte neem. Maar tegelijk een les die de gemiddelde belegger nooit lijkt te willen leren.

Waarom de beurs zonder enige serieuze correctie is gestegen

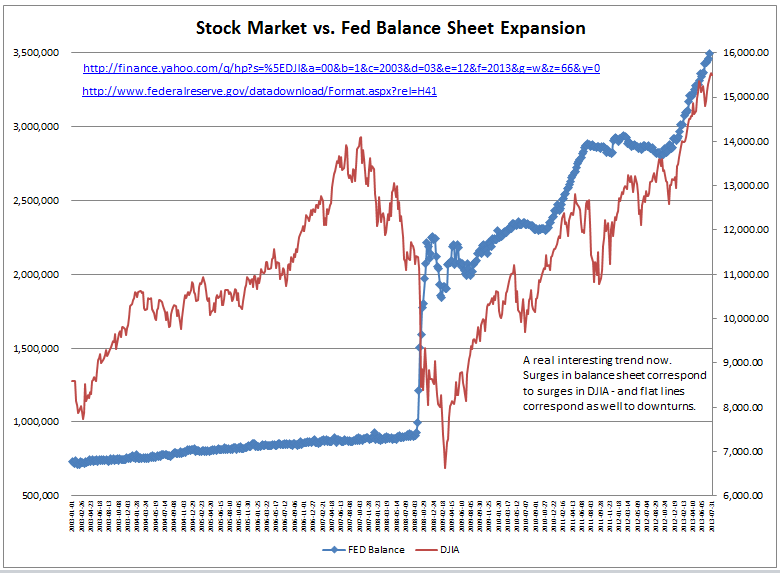

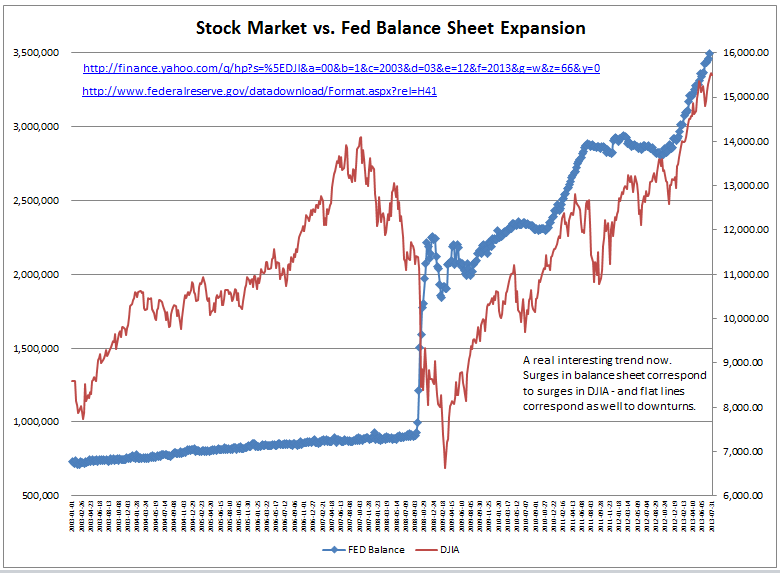

De afgelopen 4,5 jaar heeft de beurs geen serieuze daling meer voor de kiezen gekregen. En daar is maar één reden voor. Die reden vinden we in onderstaande grafiek.

In deze grafiek zien we dat de beurs feitelijk meestijgt met de hoeveelheid geld die Bernanke print. Vandaar ook de kortstondige paniek die in juni ontstond toen Bernanke aangaf dat hij de maandelijkse injectie misschien zou verlagen.

Afhankelijk zijn van de hoeveelheid drugs die je iedere maand door een centrale bank krijgt ingespoten. Zéér ongezond!

De onvermijdelijke daling gaat komen. Maar wanneer?

De beurs blijft maar stijgen, terwijl de economie er (ondanks al het geld printen) hoogst belabberd voor staat. Iedereen die een béétje logisch kan nadenken, weet dat dit fout gaat aflopen.

De beurs gaat een enorme klap krijgen als één van deze twee scenario’s zich voordoet.

- Centrale banken geven aan dat ze gaan stoppen met geld printen

-

De markt neemt de centrale banken niet langer serieus.

In het eerste geval schiet de beurs volledig in de stress. In het tweede geval zal de beurs geleidelijker, maar nog steeds fors dalen.

Het punt is nu dat hier geen ontkomen aan is. Op een bepaald moment moeten centrale banken stoppen met geld printen, want het is onvermijdelijk dat inflatie uit de klauwen gaat lopen. En er komt een moment dat de markt genoeg heeft van haar focus op wat centrale bankiers doen. En zich weer gaan richten op de fundamentals.

Het allerdomste wat je als belegger kunt doen

Misschien komt volgende week de klad erin. Misschien blijft de beurs nog een jaar doorstijgen. Misschien zelfs nog twee of drie jaar. Niemand die het weet.

Het is echter ontzettend belangrijk om de les van Stanley Druckenmiller ter harte te nemen. En ervoor te zorgen dat je je portefeuille tijdig beschermt tegen een forse beursdaling.

Het allerdomste wat je als belegger kunt doen, is denken dat het met de beurs de komende jaren precies zo zal gaan als de afgelopen jaren. En geen strategie klaar hebben staan om je portefeuille tijdig af te dekken. Vooral omdat dit zo simpel is!

Het “Bescherm Tijdig je Portefeuille!” rapport

Wat voorheen het Super Optie Rapport was, hebben we nu omgedoopt in het “Bescherm Tijdig je Portefeuille!” rapport. Voorheen gaven we enkel een optiestrategie om je portefeuille te beschermen.

In het vernieuwde rapport geven we u twee supersimpel te gebruiken afdekstrategieën. U kiest daaruit domweg de strategie (opties of aandelen) waar u zich het beste bij voelt.

Nooit meer slachtoffer van een beurscrash

De in het rapport vermelde afdekstrategieën zijn uw hele leven lang bruikbaar. U gaat geen slachtoffer worden van de onvermijdelijke beurscrash die gaat komen. En ook niet van forse beursdalingen die daarna komen.

Juist omdat wij dit onderwerp zo ontzettend belangrijk vinden, bieden we u dit unieke levenslang bruikbare rapport aan tegen een absolute vriendenprijs.

Bestel hier het “Bescherm Tijdig je Portefeuille!” rapport