Een fantastisch aandeel van een bedrijf dat al haar concurrenten vermorzelt. Dat ongekende mogelijkheden heeft om uit te breiden, en dat ook gestaag doet. Omzet en winst stijgen ongekend hard, en dat kan nog jaren zo doorgaan.

Voor dit aandeel verwachten we minimaal 300% koersstijging!

10% dividend + enorm koerspotentieel

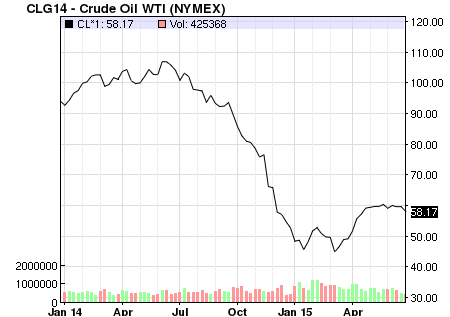

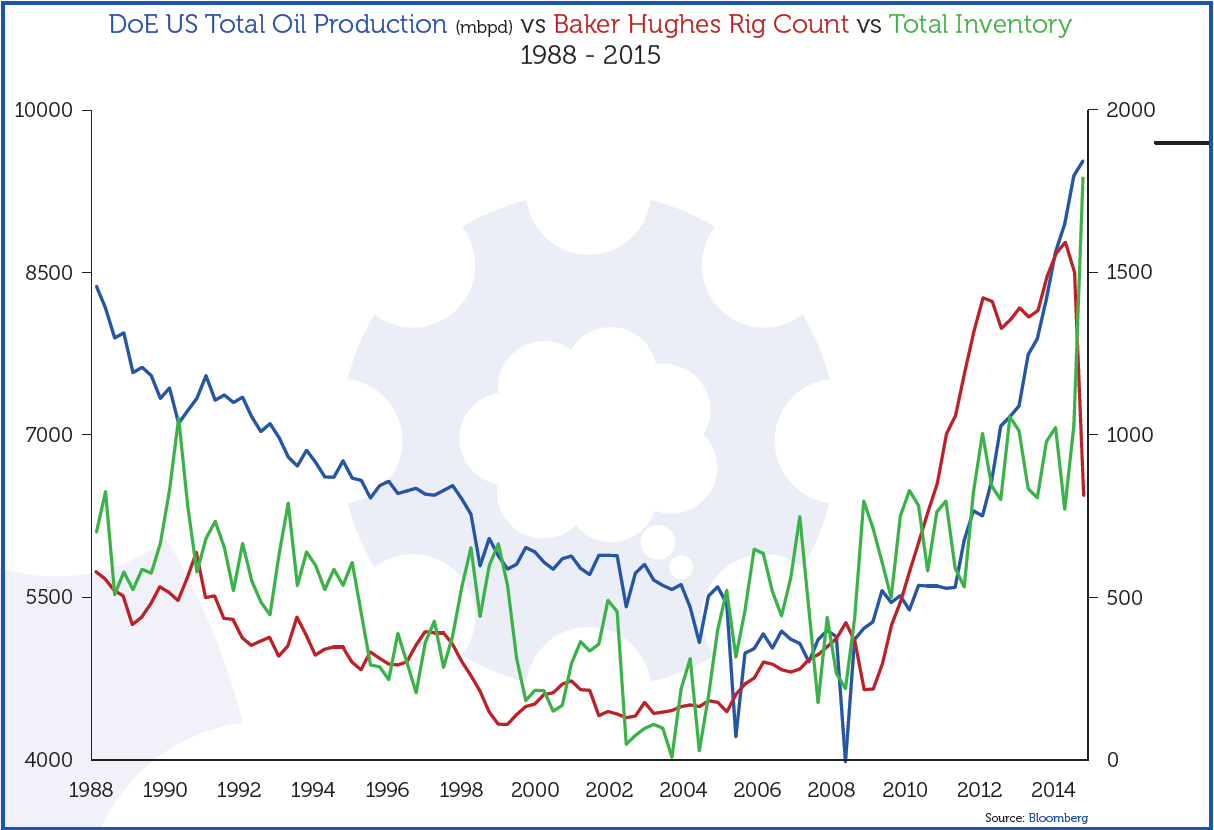

Daarnaast een spotgoedkoop aandeel van een bedrijf dat actief is in een markt die absoluut booming is.

De vaste inkomstenstroom geeft zekerheid, terwijl de gepland staande forse uitbreiding zorgt voor enorme winstkansen. Voeg daar maar liefst 10% jaarlijks dividend aan toe, en je hebt zowat het ideale aandeel!

Dit aandeel is een ideale prooi voor value-beleggers én dividendbeleggers, waardoor de koers in korte tijd zéér snel kan stijgen!

Te belachelijk voor woorden!

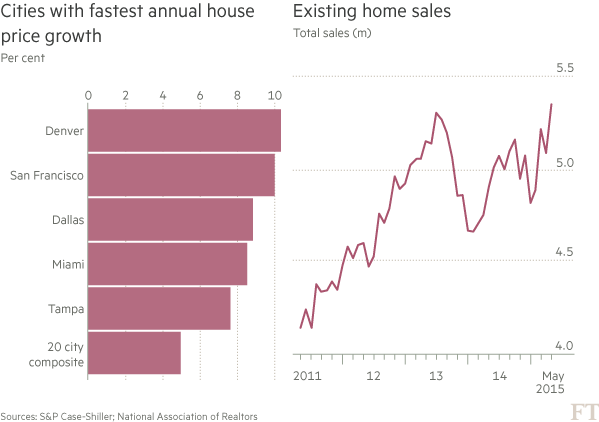

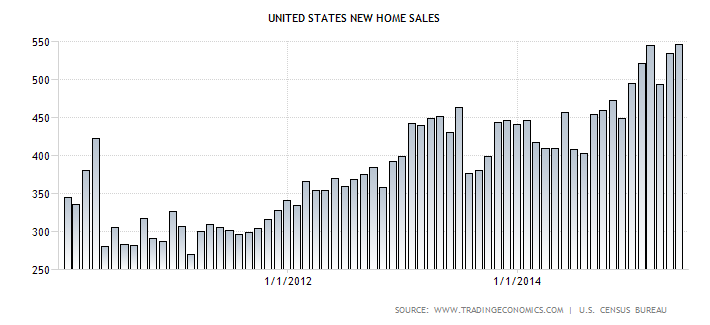

En als klap op de vuurpijl een waanzinnig goedkoop aandeel van een bedrijf dat maximaal profiteert van het aan de gang zijnde herstel in de Amerikaanse huizenmarkt.

Dit bedrijf realiseert dit jaar maar liefst 100% winstgroei! En ook de komende jaren zal de winst fors blijven groeien.

Ideaal, vooral als je weet dat de Amerikaanse huizenmarkt aan het begin staat van een maar liefst 15 jaar durende bloeiperiode!

Zodra dit waanzinnig goedkope aandeel op de radarschermen van de grote fondsbeheerders komt, zal de koers werkelijk omhoog knállen.

Zó ongelofelijk goedkoop zijn deze aandelen!

Alle drie aandelen van bedrijven met een enorm solide balans. Met veel geld in kas. Wiens toekomst er zéér rooskleurig uitziet. Die dus financieel ijzersterk zijn, winst maken en forse winstgroei realiseren.

Aandelen die zó ongelofelijk goedkoop zijn, dat ze komend jaar met gemiddeld 78% in koers moeten stijgen om het huidige beursgemiddelde van 17 keer de winst te noteren.

Maar die (gezien hun forse winstgroei) feitelijk nog veel harder in koers kunnen stijgen. En die in de jaren nadien nog véél meer in koers kunnen stijgen.

Bijna uitverkocht!

Drie ijzersterke toppers voor een lachwekkend lage prijs. En met ongekend hoog koerspotentieel. Wij verwachten binnen een jaar forse koersstijgingen!

Maar let op! Losse nummers van het “Super Rendement Rapport” zijn bijna aan het maximum dat we willen verkopen. De inschrijving kan daarom ieder moment worden gesloten! Klikt u daarom hier om het nog snel te bestellen.

PS:

Bij een halfjaar- of jaarabonnement op TopAandelen ontvangt u ook helemaal gratis de extra tip die we eind mei naar onze abonnees stuurden. Een aandeel waarvoor we zelfs binnen 6 maanden 100% koersstijging verwachten!

Klik hier om u snel aan te melden!