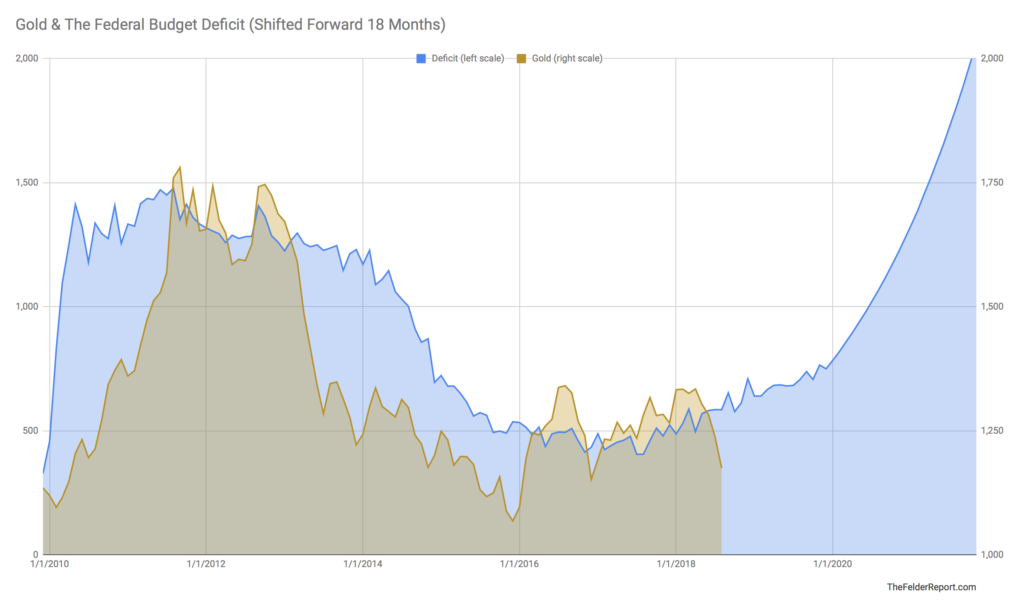

Eerder vertelde ik u al eens over de relatie tussen de goudprijs en het Amerikaanse begrotingstekort. Die is razend interessant.

Deze week publiceerde Jesse Felder onderstaande grafiek, met daarin de ontwikkeling van de goudprijs vanaf 2010, afgezet tegen de ontwikkeling van het Amerikaanse begrotingstekort.

In de jaren 2009 tot 2011 steeg het begrotingstekort fors, en steeg ook de goudprijs fors. Toen het begrotingstekort in de jaren 2012 tot 2015 daalde, daalde ook de goudprijs.

Sindsdien is het begrotingstekort licht aan het stijgen, en is ook de goudprijs licht gestegen.

Ook tijdens de Bush-jaren

Deze grafiek gaat terug tot 2010. Maar in ons hoofd kunnen we terug gaan naar 2000. In Clinton’s laatste jaar had de VS een begrotingsoverschot.

De goudprijs bereikte dat jaar een dieptepunt.

In de Bush-jaren ging de begroting weer richting een fors tekort (oorlogen in Irak, Afghanistan) en werd het financieel systeem steeds onstabieler. In die jaren steeg de goudprijs fors.

Begrotingstekort zal enorm stijgen

Door Trump’s belastingverlaging en stijgende uitgaven stijgt het Amerikaanse begrotingstekort vanaf dit jaar fors.

Het altijd overdreven optimistische Office of Management and Budget voorspelt dan ook dat het Amerikaanse begrotingstekort in 2020 zal stijgen tot $1000 miljard.

Dat terwijl het OMB (zoals altijd) een blijvend groeiende economie verwacht. Nominaal 5% groei per jaar.

Alleen zijn nu de eerste tekenen van een naderende recessie al duidelijk zichtbaar.

Huizenmarkt is al in recessie

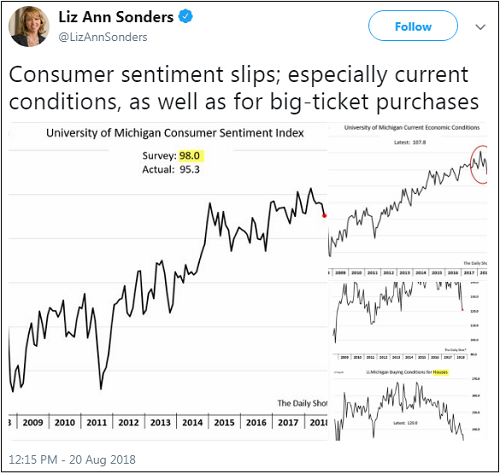

Op onderstaande tweet laat Liz Ann Sonders ons zien dat het consumentenvertrouwen aan het dalen is.

Steeds minder Amerikaanse consumenten geven aan dat ze van plan zijn om de komende zes maanden een grote aankoop, zoals een huis of auto te doen.

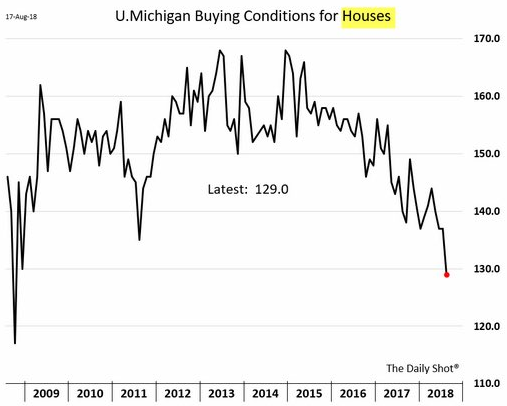

Op de grafiek hieronder zien we dat het animo om een huis te kopen zelfs in snel tempo daalt richting het niveau van de kredietcrisis.

Begrotingstekort tijdens recessie richting $2000 miljard

Dat betekent dat de Amerikaanse economie op weg is richting een recessie. Tijdens een recessie dalen belastinginkomsten en stijgen de uitgaven, waardoor het begrotingstekort in snel tempo richting $2000 miljard kan stijgen.

Dat betekent dat de goudprijs óók op basis van deze indicator rijp is voor een zéér forse stijging.

De conclusie is simpel.

Dalend begrotingstekort = dalende goudprijs

Stijgend begrotingstekort = stijgende goudprijs

Jesse Felder’s grafiek bovenaan dit artikel laat duidelijk zien hoe hard het begrotingstekort de komende jaren zal stijgen.

En dus hoe hard de goudprijs de komende jaren zal stijgen.

Héél veel meer dan 1000% koerspotentieel

Toen de goudprijs in de eerste helft van 2016 steeg van $1050 naar $1350, steeg de koers van het gemiddelde goudaandeel met bijna 200%.

Denk u nu eens in hoeveel de koersen van goud- en zilveraandelen zullen stijgen als de goudprijs stijgt naar $2000. Of naar $3000. Of naar $5000.

Of als de goudprijs zelfs tot (ver) boven $10.000 stijgt.

Zodra de goudprijs écht begint te stijgen, dan stijgen de koersen van goud- en zilveraandelen met héél veel meer dan 1000%.

Alleen de financieel sterkste, meest veelbelovende aandelen

Met onze TopAandelen-strategie staan we in ieder geval op scherp. We bekijken dagelijks de koersgrafieken van ieder goud- en zilveraandeel dat we hebben geselecteerd.

Zodra we de ommekeer waarnemen, slaan we toe. Gaan we extra goud- en zilvertips naar onze TopAandelen-abonnees sturen.

Uiteraard sturen we u alleen de financieel sterkste, meest veelbelovende goud- en zilveraandelen.

Met die extra tips gaat u óngelofelijk veel geld verdienen.

Wij staan op scherp. U ook?

Klik hier om ook TopAandelen-abonnee te worden!

Deel dit artikel per mail of via uw sociale media: