Lang geleden dat ik over een ontwikkeling op de beurs zoveel opwinding heb gevoeld als juist deze week! Ik wil het vandaag daarom maar over één ding met u hebben.

De koersen van onze uraniumaandelen zijn omhoog aan het knallen. De enorme, nog jaren durende rally in deze aandelen is afgelopen week begonnen!

Positieve berichten in de media

In de financiële media las ik dat Japan haar kernreactoren weer gaat opstarten, waardoor de vraag naar uranium zal stijgen. Geen nieuw bericht, maar het heeft nu blijkbaar meer gewicht omdat de politieke positie van premier Shinzo Abe zeer sterk is.

Maar daarnaast maakte de media nu plotseling melding van het feit dat China en India zwaar in nieuwe kerncentrales aan het investeren zijn. En over het feit dat kernenergie nodig is als energiebron die geen luchtvervuiling veroorzaakt.

De beurs is wakker aan het worden!

Ook dat wisten wij al lang, maar blijkbaar zijn ze daar bij de reguliere financiële media nu pas achter gekomen. Of hebben ze nu pas zin om erover te schrijven.

Feit is echter dat deze unieke situatie nu in versneld tempo onder de aandacht van steeds grotere groepen beleggers komt. En dat jaagt de koersen in snel tempo omhoog.

De harde cijfers zijn duidelijk.

Wereldwijd zijn er 435 kerncentrales. Daarnaast zijn er 65 kerncentrales in aanbouw én liggen er maar liefst 165 op de tekentafel. Fors stijgende vraag naar uranium is een logisch gevolg.

En juist dáár zit nu precies het grote knelpunt.

Nijpende tekorten

Want na Fukushima is de uraniumprijs keihard onderuit gegaan. Waardoor het vrijwel geen enkele uraniumproducent lukte om nog winst te maken. Uraniumproducenten gingen failliet, mijnen werden gesloten, investeringsplannen stopgezet etc.

Door die situatie is het aanbod van uranium enorm onder druk komen te staan. En omdat het 7 tot 10 jaar duurt om een nieuwe uraniummijn in productie te brengen, ontstaan enorme en steeds stijgende tekorten aan uranium.

Nieuwe kerncentrales = meer vraag naar uranium

En voor al die nieuwe kerncentrales is uiteraard een steeds grotere hoeveelheid uranium nodig. Met als gevolg een onvermijdelijke, enorme stijging van de uraniumprijs.

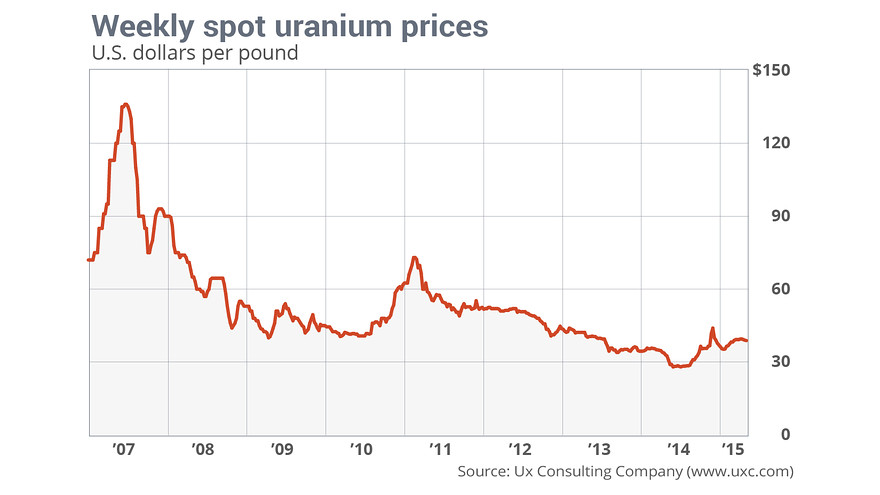

Op onderstaande grafiek zien we de uraniumprijs vanaf haar hoogtepunt in 2007.

Koersstijgingen tot 3200%. En misschien zelfs véél meer.

De uraniumprijs is gestegen van $28 afgelopen zomer naar $38 nu. Maar de prijs is nog steeds zó laag, dat die forse stijging op de grafiek nauwelijks waarneembaar is.

Tijdens de vorige bull markt (2001-2007) gingen koersen van uraniumaandelen tot zelfs 3200% omhoog. Omdat de huidige situatie véél nijpender is als toen, zal de uraniumprijs tijdens deze bull markt tot ver boven de in 2007 bereikte $135 stijgen.

Met als gevolg dat de aandelen in ons uraniumrapport zelfs véél harder in koers kunnen stijgen!

Alleen dit weekend

Voor ons uraniumrapport selecteerden we voor u de vier beste uranium-aandelen. Aandelen met een ongelofelijk hoog koerspotentieel.

De vorige bull markt leverde koersstijgingen tot zelfs 3200% op. De zojuist begonnen bull markt kan zelfs tot fors hogere koersstijgingen leiden!

Dit soort kansen komt zéér zelden voorbij

Dit soort rapporten sturen we normaal gezien alleen naar onze TopAandelen-jaarabonnees, als onderdeel van de bijbehorende VIP-behandeling.

Alleen vandaag geven we u de kans om het los te bestellen. Als de trend doorzet, dan kan dit wel eens de allerlaatste kans zijn om maximaal van deze enorme bull-markt te profiteren.

Dit is de kans van je leven!

Een enorme kans om de komende jaren onvoorstelbare koerswinsten te behalen.

Reageer echter snel! Bestel hier het unieke uraniumrapport